Si l’économie chinoise peine à croître, ce n’est pas le cas de son industrie de l’électricité. La consommation d’électricité a augmenté de 6,7 % en 2023, marquant la quatrième année consécutive où la consommation d’électricité a augmenté plus rapidement que le PIB.

Par Haixiu Qiu. Article original de Gavekal. Traduction de Conflits.

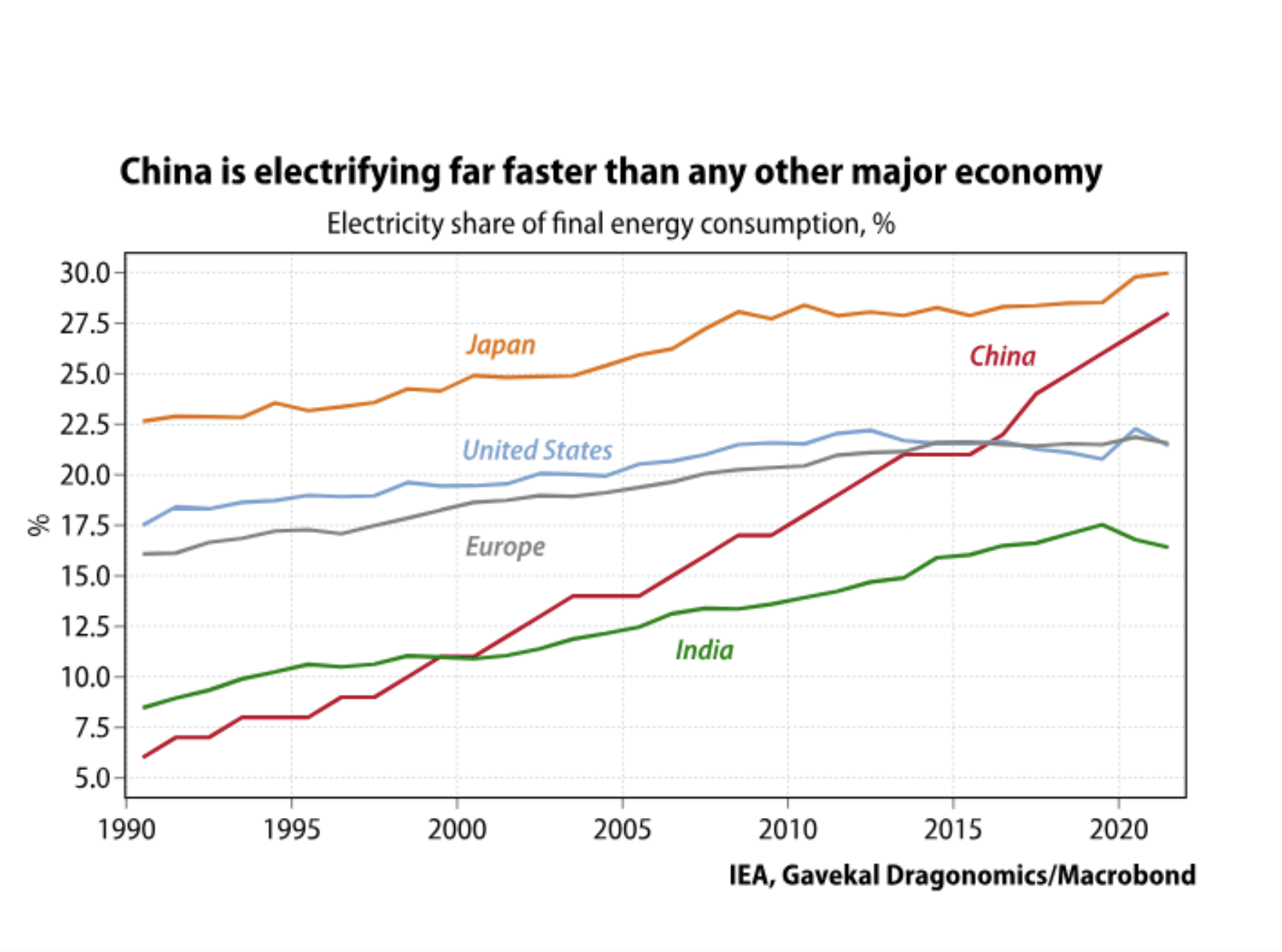

L’année dernière, 350 gigawatts de nouvelles capacités électriques ont été installés, soit un tiers de la capacité totale des États-Unis. Cette évolution reflète une tendance plus profonde : La Chine est en passe de devenir l’économie la plus électrifiée du monde. Sa consommation globale d’électricité est désormais supérieure à celle des États-Unis et de l’Europe réunis, et la part de l’électricité dans la consommation finale d’énergie a quadruplé au cours des 30 dernières années pour atteindre 28 %, ce qui place la Chine juste derrière le Japon en tant qu’économie majeure la plus dépendante de l’électricité au monde.

Le principal moteur de l’essor de l’électricité est la politique industrielle, à deux égards. Du côté de la demande, l’impulsion donnée à l’économie de haute technologie a stimulé la croissance de nombreuses industries à forte intensité d’électricité, telles que les semi-conducteurs. Une grande partie du kit destiné à l’industrie de haute technologie nécessite des métaux tels que l’acier, l’aluminium et le cuivre, dont la fonte exige beaucoup d’électricité. Et il ne s’agit pas seulement d’une histoire de fabrication : les secteurs de services à forte consommation d’énergie, tels que les centres de données, contribuent fortement à la demande d’électricité.

Du côté de l’offre, Pékin veut être un leader mondial dans la transition vers l’énergie verte. Cela signifie un passage important à l’électricité à partir d’autres combustibles, et des investissements importants dans de nouvelles infrastructures de production et de réseau pour répondre à la demande d’électricité. Le gouvernement considère également qu’une électricité abondante et bon marché est un avantage pour ses industries d’exportation, et il encouragera donc la création de nouvelles capacités, même si les bénéfices sont faibles. Une part croissante de la nouvelle capacité de production sera constituée d’énergies renouvelables, dont certains intrants nécessitent beaucoup d’électricité pour être produits. Alors que les investissements dans les infrastructures traditionnelles telles que les routes, les chemins de fer et les ports ralentissent, les investissements dans les infrastructures électriques continueront de croître à un rythme rapide.

L’industrie reste le moteur de la demande d’électricité

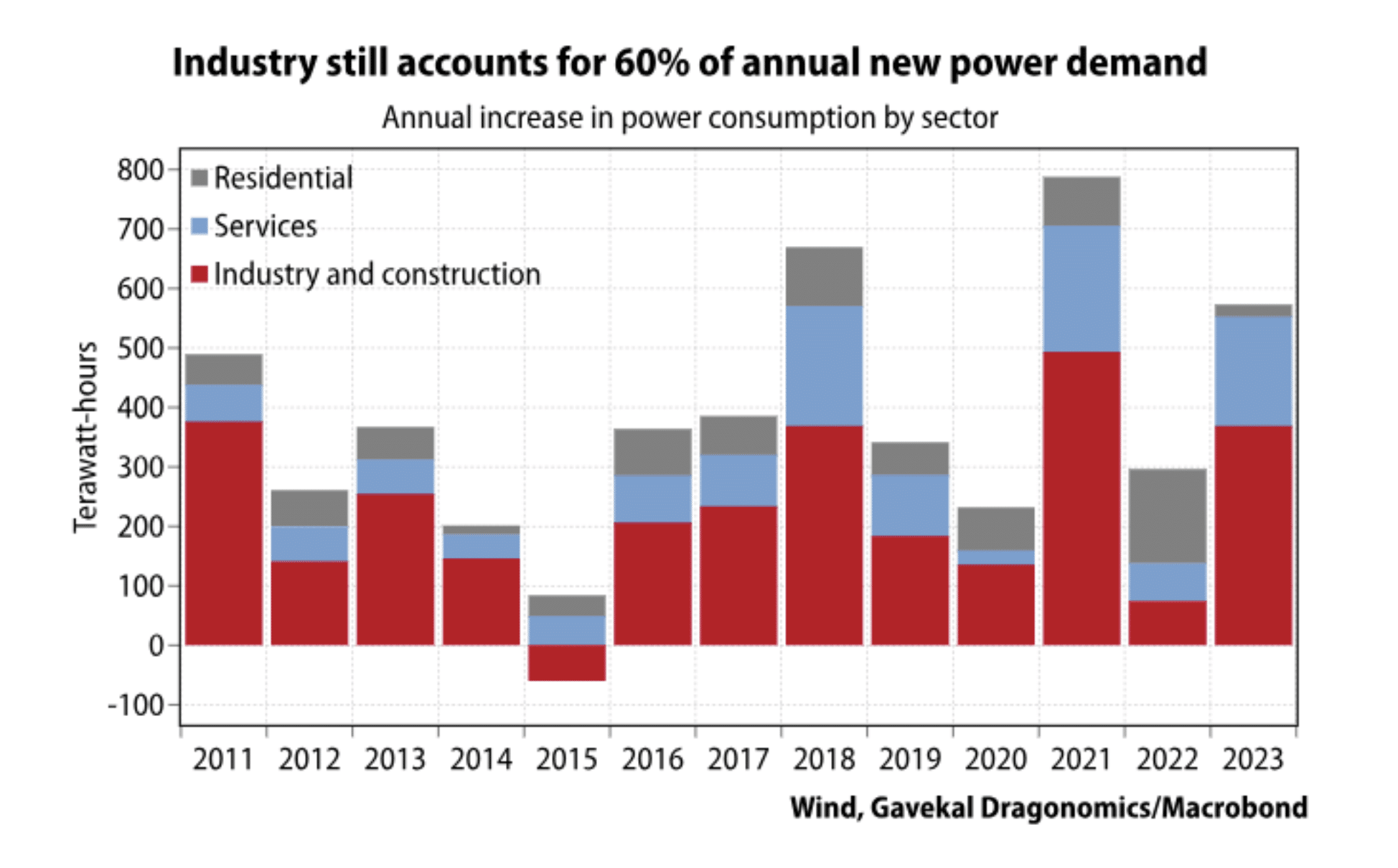

Contrairement aux pays développés où les ménages sont la principale source de demande d’électricité, la consommation d’électricité en Chine est principalement industrielle. L’industrie dans son ensemble représente les deux tiers de la consommation d’électricité, et l’industrie manufacturière à elle seule environ la moitié. Les parts des services et des ménages sont respectivement de 18 % et 15 %. Au cours de la dernière décennie, la croissance annuelle moyenne de la demande a été plus élevée dans les services (10 %) et les utilisations résidentielles (7 %) que dans l’industrie (4,5 %). Mais la base beaucoup plus élevée de l’industrie signifie qu’elle représente encore environ 60 % de l’augmentation annuelle totale de la consommation d’électricité.

La demande d’électricité de l’industrie est assez volatile d’une année à l’autre, car elle est soumise aux fluctuations du cycle de fabrication et de la politique gouvernementale. Mais sa croissance moyenne s’est accélérée depuis 2019 pour atteindre 5 %, malgré le double choc de Covid et de la baisse massive de l’immobilier. Deux facteurs majeurs sont à l’œuvre : l’expansion rapide de nouvelles industries à forte intensité d’électricité, comme les produits d’énergie verte et les semi-conducteurs, et la résilience des industries traditionnelles comme l’acier, l’aluminium et les produits chimiques, malgré le ralentissement du secteur de l’immobilier.

A lire aussi,

La Chine : de l’imitation à l’innovation ?

Le polysilicium, matière première de base des panneaux solaires, illustre l’intensité énergétique des industries chinoises des nouvelles énergies. La production d’une tonne de polysilicium nécessite environ 60 000 kWh d’électricité, soit plus du quadruple de ce qui est nécessaire pour une tonne d’aluminium et 150 fois plus pour une tonne d’acier. Le polysilicium représentait un peu moins de 1 % de la consommation totale d’électricité de la Chine en 2023, contre 6 % pour l’aluminium et 4 % pour l’acier. Mais il a de bonnes chances d’égaler les grandes industries métallurgiques en termes de consommation d’électricité au cours de la prochaine décennie, compte tenu de la croissance spectaculaire de l’industrie solaire chinoise. La consommation d’électricité de la chaîne d’approvisionnement photovoltaïque a augmenté de 57 % en 2023.

Les industries traditionnelles ont encore du punch. Quatre secteurs – l’acier, les métaux non ferreux, les produits chimiques et les matériaux de construction – représentent 27 % de la consommation d’électricité. En 2023, leur consommation d’électricité combinée a augmenté de 5,3 %, malgré l’effondrement de la construction immobilière. Cette résistance s’explique notamment par le fait que le modèle de développement technologique de la Chine est non seulement gourmand en énergie, mais aussi en métaux. L’acier, le cuivre et l’aluminium sont tous nécessaires pour les automobiles, les navires et les équipements d’énergie renouvelable, ainsi que pour les usines qui les produisent.

Un autre facteur est que la Chine est devenue un fournisseur mondial de produits conventionnels à forte consommation d’électricité plus important qu’il y a quelques années. En 2023, la Chine a exporté 90 millions de tonnes de produits sidérurgiques, soit une hausse de 40 % par rapport à 2019. Ces exportations peuvent être freinées par des mesures protectionnistes, mais la demande intérieure devrait rester soutenue.

Des centres de données gourmands en énergie

L’utilisation accrue des technologies de l’information a fait grimper l’intensité énergétique des industries de services, ce qui est particulièrement visible dans les centres de données. Les objectifs de la Chine de promouvoir l’intelligence artificielle et de dépasser les États-Unis en termes de capacité informatique nationale ont stimulé un énorme boom des centres de données. L’électricité représente environ 70 % des coûts opérationnels d’un centre de données chinois moyen. En 2022, les centres de données ont généré environ 3 % de la demande totale d’électricité en Chine, contre 2 % aux États-Unis et 1 % dans le monde entier. Au rythme de croissance actuel, la part des centres de données dans la consommation d’électricité de la Chine devrait atteindre 10 % d’ici 2030.

Dans le secteur des ménages, les principaux moteurs sont la climatisation et les voitures électriques. Contrairement aux marchés saturés de la plupart des appareils électroménagers, la vente et l’utilisation des climatiseurs ont encore une grande marge de progression. Les ventes de climatiseurs ont augmenté de 14 % en 2023, malgré la forte baisse des ventes de maisons. La Chine est allée plus loin que les autres économies dans l’électrification des voitures particulières. Sa flotte de 20 millions de véhicules électriques consommera un peu moins de 1 % de l’électricité du pays en 2023.

L’Académie chinoise des sciences prévoit que le parc de VE atteindra 200 millions d’unités d’ici à 2035, date à laquelle les VE représenteront environ 7 % de la consommation nationale d’électricité. Ces prévisions sont peut-être optimistes étant donné les signes récents d’un plafonnement de la demande de VE. Cependant, on peut supposer que même dans un scénario de croissance plus lente, les VE constitueront une source majeure de nouvelle demande d’électricité au cours de la décennie à venir.

A lire aussi,

Les Émirats arabes unis : simples fournisseurs d’énergies ou poumon économique mondial ?

La puissance de l’énergie

L’examen des sources de la demande ne permet toutefois pas d’appréhender tous les aspects de l’histoire de l’électricité en Chine. D’une part, à mesure que le système se complexifie, la gamme des investissements devra s’élargir. La transition vers l’énergie verte expose le système électrique à davantage de fluctuations et d’intermittence, et la tendance des ajouts de capacité à dépasser les améliorations du réseau signifie qu’une grande partie de la capacité de production est utilisée de manière inefficace ou n’est pas utilisée du tout. Cela signifie que la Chine doit investir beaucoup plus dans des centrales à combustibles fossiles de secours, des batteries ou des systèmes de stockage par pompage et des lignes à très haute tension. Les réseaux existants doivent être modernisés grâce à des technologies de réseau intelligent.

Il y a également un élément stratégique. Comme le dit la reine tyrannique Cersei Lannister dans Game of Thrones, « Le pouvoir, c’est le pouvoir ». Les autorités chinoises ont pris cette devise à cœur : elles considèrent la montée en puissance de l’énergie électrique comme le fondement d’un pouvoir économique plus large. La création du plus grand réseau électrique du monde est donc une fin en soi, et pas seulement une réponse à la demande.

La capacité totale de production d’électricité installée de la Chine est de 2 920 GW, soit plus du double de celle des États-Unis et cinq fois celle de l’Inde. La moyenne annuelle des nouvelles capacités ajoutées entre 2013 et 2022 était égale à la base installée de la France (142 GW). En 2023, elle a construit 350 GW, soit l’équivalent de l’ensemble du secteur électrique japonais. Les investissements fixes dans le secteur de l’électricité ont augmenté de 22 %, dépassant de loin l’ensemble des investissements fixes. Ce rythme effréné est appelé à ralentir, mais l’impératif stratégique de développer le secteur de l’électricité ne montre aucun signe de relâchement. Le 29 février, le dirigeant Xi Jinping a déclaré lors d’une session d’étude du Politburo : « Le développement énergétique de la Chine est toujours confronté à une série de défis, tels que l’énorme pression de la demande, les contraintes de l’offre et les tâches ardues de la transition vers l’écologie et la réduction des émissions de carbone. La solution consiste à développer vigoureusement les nouvelles énergies ».

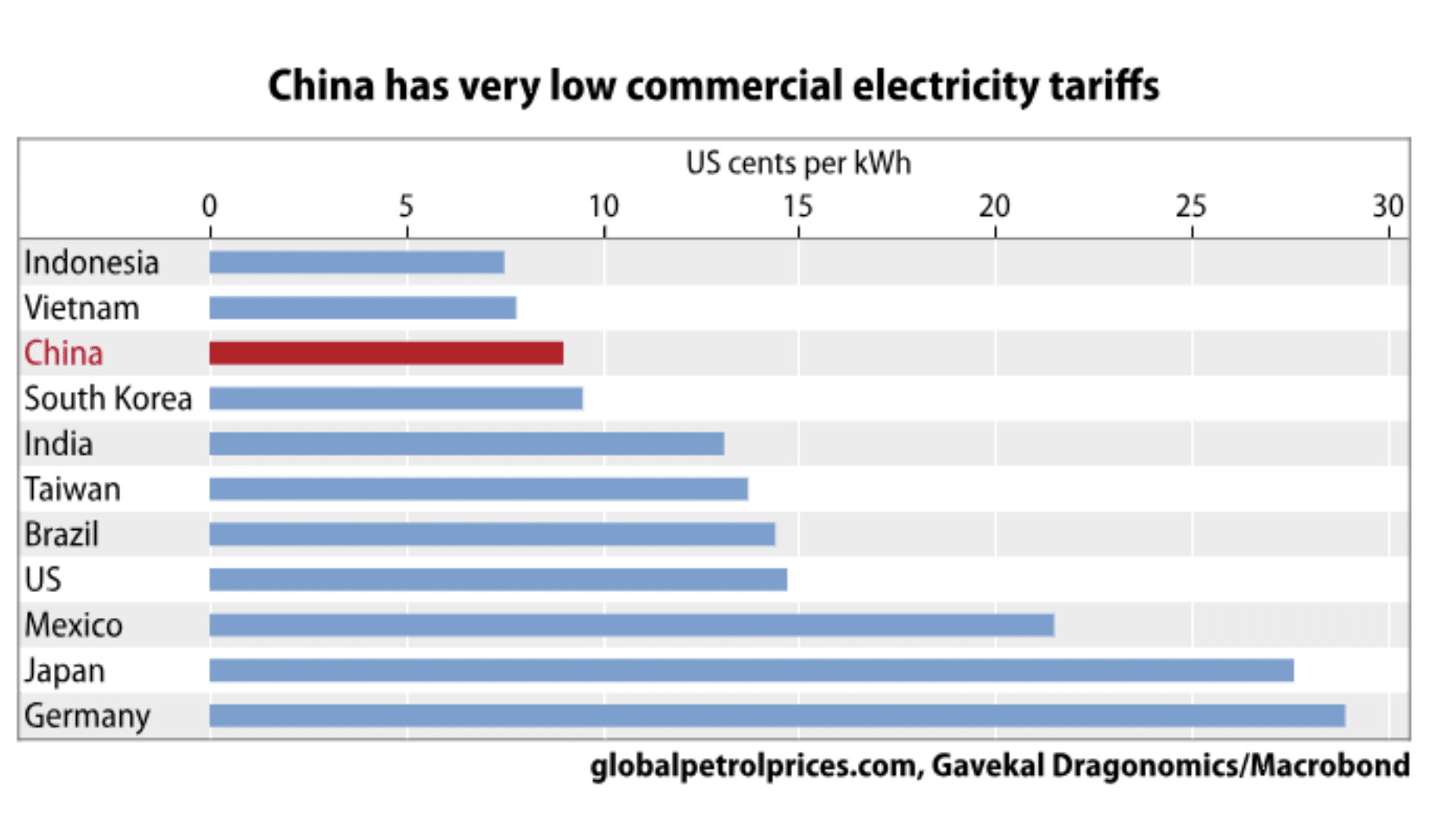

Une partie de la logique consiste à faire de l’électricité bon marché et fiable une source d’avantage concurrentiel pour l’industrie chinoise, même si d’autres sources de compétitivité (notamment la main-d’œuvre bon marché) commencent à s’amenuiser. Le prix moyen de l’électricité à usage commercial en Chine est de 0,09 USD par kWh. Ce prix est inférieur à celui des pays développés et des économies émergentes qui sont les principaux candidats à la délocalisation de la chaîne d’approvisionnement, comme l’Inde, le Mexique et la Turquie.

Une motivation supplémentaire est de faire des équipements de production et de transmission d’énergie une autre grande industrie d’exportation. La Chine a financé ou construit au moins 648 projets énergétiques dans environ 90 pays, bien que le rythme des nouveaux projets ait ralenti depuis le pic de 2016-17.

Graphique 3

Un maigre gruau pour les investisseurs

La question de savoir si tout ce renforcement des capacités profitera aux investisseurs est intéressante. Au cours des deux dernières années, un indice composé de 50 sociétés de production d’électricité et de réseaux terrestres a surperformé l’indice de référence CSI 300 – bien que cela signifie simplement que les actions du secteur de l’électricité sont restées globalement stables plutôt que de s’effondrer avec le marché en général.

Les producteurs d’électricité au charbon ont profité en 2023 de la baisse des prix du charbon et de la déréglementation des tarifs qu’ils pouvaient facturer à leurs clients. Ils bénéficieront cette année d’un « mécanisme de tarification de la capacité » lancé en janvier, conçu pour compenser les baisses d’utilisation des centrales au charbon dues au déploiement rapide des énergies renouvelables. Ce mécanisme permet aux producteurs de facturer un tarif supplémentaire basé sur leurs coûts fixes, même lorsqu’ils ne produisent pas d’électricité. Le taux tarifaire augmentera en 2026 et devrait améliorer encore les flux de trésorerie et les marges bénéficiaires des producteurs d’électricité à partir du charbon.

En général, cependant, il sera difficile pour le système électrique de générer des profits importants en raison de la capacité excédentaire et de la volonté du gouvernement de maintenir les prix de l’électricité à un niveau bas. Malgré la forte croissance de la consommation d’électricité en 2023, l’utilisation moyenne des grandes centrales électriques a atteint un niveau historiquement bas de 3 592 heures, soit 5 % de moins que le taux d’utilisation moyen des cinq années précédentes. Le gouvernement poursuit la réforme de la tarification de l’électricité axée sur le marché, dont l’objectif principal est d’encourager les producteurs d’électricité à se tourner vers les sources d’énergie verte. Mais il souhaite également que les prix restent bas pour les utilisateurs industriels, c’est pourquoi il réglemente étroitement les tarifs facturés aux utilisateurs finaux par les réseaux, réduisant ainsi leurs marges bénéficiaires. Cela explique en partie pourquoi les investissements dans les réseaux sont toujours en retard par rapport aux investissements dans la production. Si cette disparité persiste, Pékin devra peut-être envisager de subventionner les opérateurs de réseaux ou d’autoriser une augmentation progressive des prix de l’électricité pour l’utilisateur final.

Une meilleure façon pour les investisseurs de profiter de l’essor de l’électricité en Chine est probablement d’acheter une exposition aux matières premières clés que le système électrique doit importer, notamment le cuivre, l’aluminium et le nickel. Le secteur de l’électricité est responsable de près de la moitié de la consommation totale de cuivre de la Chine, contrairement au secteur immobilier en déclin, qui représente moins de 10 %. Comme lors des précédents booms d’investissement en Chine, les acteurs les plus rentables ne seront probablement pas les constructeurs d’infrastructures eux-mêmes, mais leurs fournisseurs.