« Les Romains adoraient leurs enseignes guerrières, les aigles. Notre enseigne à nous, Américains, n’est que le dixième d’un aigle, un dollar. Mais nous égalisons les choses en l’adorant d’une adoration décuplée 1. » Lointain héritier du thaler, introduit en Amérique par les colons néerlandais, le dollar est devenu la monnaie officielle de la jeune confédération américaine en 1792.

Si les États-Unis possédaient déjà, depuis 1913, le premier PIB mondial devant le Royaume-Uni, il a fallu attendre que deux guerres mondiales transforment l’Europe en champ de bataille et entraînent l’endettement massif des pays du continent pour laisser les États-Unis en position de réorganiser le commerce mondial grâce à l’établissement d’une « norme raisonnable et stable pour les échanges internationaux2 » à l’occasion de la conférence de Bretton Woods en juillet 1944. La proposition de l’économiste John Maynard Keynes de fonder le nouveau système monétaire mondial sur une réserve et une unité de change internationale, le bancor ne fut finalement pas retenu et le projet de Harry Dexter White, assistant au secrétaire du Trésor américain, lui fut préféré : fonder ce système sur le dollar, dont le cours était désormais indexé à celui de l’or ce qui, de fait, en faisait la nouvelle devise internationale. « Quiconque a dû chercher à l’aveuglette son chemin dans le dédale des devises étrangères fluctuantes, entre les deux guerres mondiales, en appréciera la valeur », se félicitait, un an plus tard, le secrétaire du Trésor Henry Morgenthau3. Le 15 août 1971 cependant, l’administration Nixon met fin au système de Bretton Woods et à la parité or-dollar pour remédier aux difficultés rencontrées par l’économie américaine, minée par le déficit abyssal créé par la course aux armements et la guerre du Vietnam. Le démantèlement du système de Bretton Woods garantit la suprématie dans les échanges internationaux d’un dollar au cours désormais fluctuant.

Du dollar au bitcoin ?

Pour l’essayiste Mark Alizart, le cours du dollar ne s’est pas contenté de fluctuer depuis, il s’est constamment et massivement déprécié par rapport à l’or, ce qui amène d’ailleurs le chercheur à se demander si, dans le contexte actuel, les cryptomonnaies, et en particulier le bitcoin, ne constituent pas de futures alternatives au roi dollar. Il n’est pas le seul. Pour Jacques Favier et Adli Takkal Bataille, la devise virtuelle, imaginée en 2008 par le mystérieux Satoshi Nakamoto, a vocation à s’imposer tôt ou tard comme un nouveau standard international face à un système financier et « dollarisé » à bout de souffle. « Le bitcoin s’oppose à la monnaie de crédit et de dette qui incarne la logique de la production pour la production, c’est-à-dire l’introduction de l’infini dans l’univers capitalistique4. »

La « monnaie de crédit » est celle que le système mis en place par la décision de Nixon a créée : c’est un système financier fondé sur l’accumulation de la dette, dans lequel la monnaie qui n’est plus indexée sur rien est devenue un simple signe, symbole abstrait de perte ou d’accumulation de richesses. Le bitcoin oppose à ce système un protocole de transactions pair-à-pair fondé sur un réseau décentralisé, sans l’intervention de tierce partie garantissant la validité des transactions. Le réseau bitcoin sollicite la puissance de calcul des ordinateurs des utilisateurs, engagés dans une compétition mathématique permettant d’authentifier, horodater et inscrire toutes les dix minutes sur un registre comptable décentralisé appelé blockchain les transactions qui sont effectuées en bitcoins.

A lire aussi: La rage de l’impôt

En échange de cette participation, ces utilisateurs sont rémunérés en fractions de bitcoin, ce que l’on nomme le minage, premier moyen d’émettre des bitcoins et de les mettre en circulation sur le marché. La signature mathématique aux transactions par le procédé du minage garantit que chaque bitcoin transféré d’un compte à un autre est unique et non réplicable, et donc impossible à dépenser deux fois. Quelque 2 000 cryptomonnaies existent à l’heure actuelle, mais la capitalisation de l’ensemble, qui s’établit à 250 milliards de dollars environ, reste une goutte d’eau dans l’océan de la finance mondiale. Il paraît donc peu plausible que le bitcoin parvienne à détrôner le dieu dollar dans un avenir proche, mais la marge d’évolution est très importante, surtout dans le contexte de recomposition géopolitique actuel.

Vers la concurrence des monnaies

Une concurrence monétaire internationale forte émerge en effet, même si la domination du dollar est toujours écrasante à l’heure actuelle : 63,5 % des réserves en devises des banques centrales mondiales restent constituées en dollars contre 20 % pour l’euro, 4,52 % pour le yen ou 1,1 % pour le yuan. L’euro semble de prime abord être le concurrent le plus sérieux, mais les nuages s’accumulent à l’horizon de la monnaie unique et les plus grandes inquiétudes viennent du système Target 2, système de paiement permettant aux banques de l’Union européenne de transférer des fonds dans tout le territoire de l’Union, mis en place en 1999, avec l’introduction de l’euro.

Alors que la Bundesbank allemande a consenti des prêts qui s’établissaient à 900 milliards au 31 décembre 2017 à certains pays de l’UE, le système de compensation interne de Target 2 fait aujourd’hui peser le risque d’un effondrement pur et simple du système monétaire européen, notamment en cas de défaut d’un pays comme l’Italie débiteur de plus de 450 milliards. Burkhard Balz, responsable des paiements de la Buba, a averti le 4 juin 2019, qu’en cas d’incapacité de paiement italienne, ce serait à la BCE de prendre en charge les remboursements des sommes dues, ce qui amènerait les contribuables allemands, mais aussi français ou scandinaves à devoir payer les largesses de la Bundesbank ainsi que l’insolvabilité italienne.

Cette situation européenne potentiellement explosive pourrait avoir également des conséquences lourdes sur les relations transatlantiques alors que les tensions commerciales s’accumulent entre Bruxelles et l’administration Trump, une situation qui ravit Chinois et Russes, prompts à saisir l’occasion de redessiner la carte des alliances économiques. D’autant que la Russie de Vladimir Poutine et la Chine de Xi Xinping s’activent à préparer sérieusement des alternatives au système financier et monétaire actuel. Menacée de se voir expulsés du réseau Swift, la Russie a développé dès 2014 un équivalent de Swift, dénommé SFPS, testé pour la première fois en décembre 2017.

La Banque centrale de Russie a même fait savoir récemment qu’elle désirerait à terme remplacer son protocole SFPS par un système de transfert fondé sur la blockchain d’Ethereum ou une autre blockchain. « Regardez, internet appartient aux Américains – mais la blockchain nous appartiendra », avait déclaré Grigory Marshalko, représentant de la délégation russe (et employé du FSB) à l’Organisation internationale de normalisation, conférence réunissant les délégations de 25 pays à Tokyo en avril 20185. La tentative de bâtir un système alternatif à Swift ne concerne pas que la Russie. Pékin, qui a déjà patronné la création en 2015 de la BAII (Banque asiatique pour les investissements dans les infrastructures), se présentant comme une alternative chinoise au FMI et à la Banque mondiale, ambitionne de mettre sur pied un Swift chinois prénommé « système chinois de paiements internationaux » (CIPS).

Vers la domination du renmibi ?

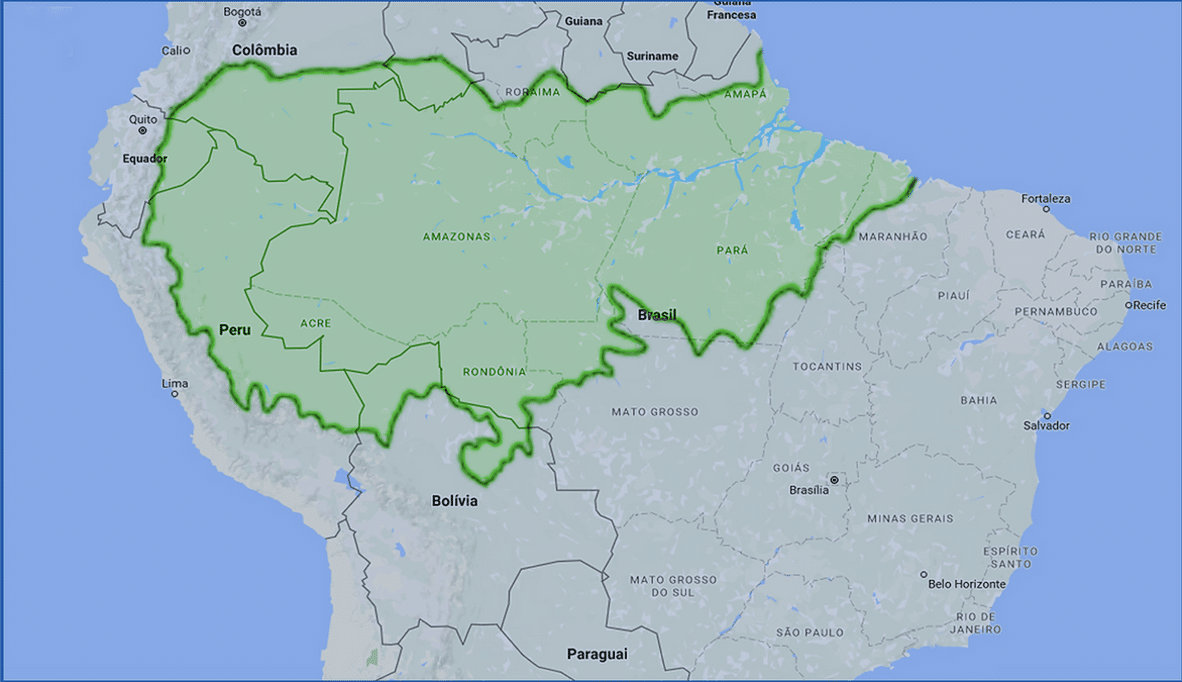

Ces différents projets s’accompagnent d’une politique de reconstitution des réserves de métal précieux et de liquidité russes et chinoises. Depuis une décennie, la Russie a quadruplé ses réserves d’or6 et Pékin a constitué des réserves de change massives afin de pouvoir limiter l’influence du marché sur le cours du yuan, dans une logique de contrôle monétaire marquée. L’objectif chinois est aussi de faire du renmibi7 une monnaie de réserve concurrente du dollar. En mai 2018, les représentants des banques centrales de 14 pays africains se sont réunis à Harare, au Zimbabwe, afin d’étudier la possibilité d’utiliser le renmibi comme réserve de change, comme le font déjà l’Afrique du Sud et le Nigeria. Et l’Afrique n’est pas seule puisque la BCE, la Banque de France et la Bundesbank allemande ont également manifesté leur intérêt pour le renmibi comme nouvelle monnaie de réserve, tout comme l’Arabie saoudite.

La remise en question du dollar comme monnaie de référence sur le plan mondial paraît encore lointaine, néanmoins la décision de Richard Nixon de suspendre la convertibilité or-dollar en 1971 a supprimé une garantie importante. Les États-Unis ont continué à assurer la crédibilité du dollar en investissant très largement dans les marchés internationaux au prix d’une dette abyssale. L’économie américaine se porte bien aujourd’hui, mais les variations du cours du dollar et le creusement du déficit américain ont entraîné une perte de confiance qui ouvre la voie à un système dans lequel plusieurs devises concurrentes pourraient bien se partager plus largement le marché des changes où le dollar serait peut-être encore majoritaire, mais ne règnerait plus sans partage. Dans ce contexte, nombreux sont ceux qui pensent que les cryptomonnaies ont aussi leur chance. Il manque à la principale d’entre elles, le bitcoin, la stabilité et l’usage marchand qui serait susceptible d’amener la confiance à long terme des investisseurs.

Or, à l’heure actuelle, seul 1,3 % des transactions passées sur le réseau bitcoin sont marchandes. Le reste est de la spéculation pure et simple. L’annonce du lancement du « Libra » le 18 juin 2019 par Facebook pourrait changer la donne et annoncer l’entrée significative des GAFA dans ce nouvel environnement. Fait notable, le Libra est un « stablecoin », c’est-à-dire une cryptomonnaie dont le cours est indexé sur celui d’une monnaie réelle. Et dans le cas du Libra, cette indexation s’effectuerait sur un panier de devises, dollar, euro ou renmibi, un principe qui rappelle feu le bancor de John Maynard Keynes. La fin du dollar n’est certainement pas pour tout de suite, mais la reconfiguration du système monétaire global est, elle, déjà en cours, elle ne s’accomplira en tout cas que par le biais d’une réécriture politique de la valeur.