Ces derniers jours, les responsables politiques chinois ont intensifié la campagne visant à contrôler les géants de la technologie, en infligeant à Alibaba des amendes de 2,75 milliards de dollars et en forçant la restructuration de Ant Financial, une entreprise dérivée d’Alibaba.

Un article de Charles Gave pour Gavekal.

Leur action contraste fortement avec l’inaction des régulateurs des pays occidentaux, où le règne des barons de la technologie n’a guère été remis en question. Mais ce n’est pas le seul contraste entre la Chine et l’Occident.

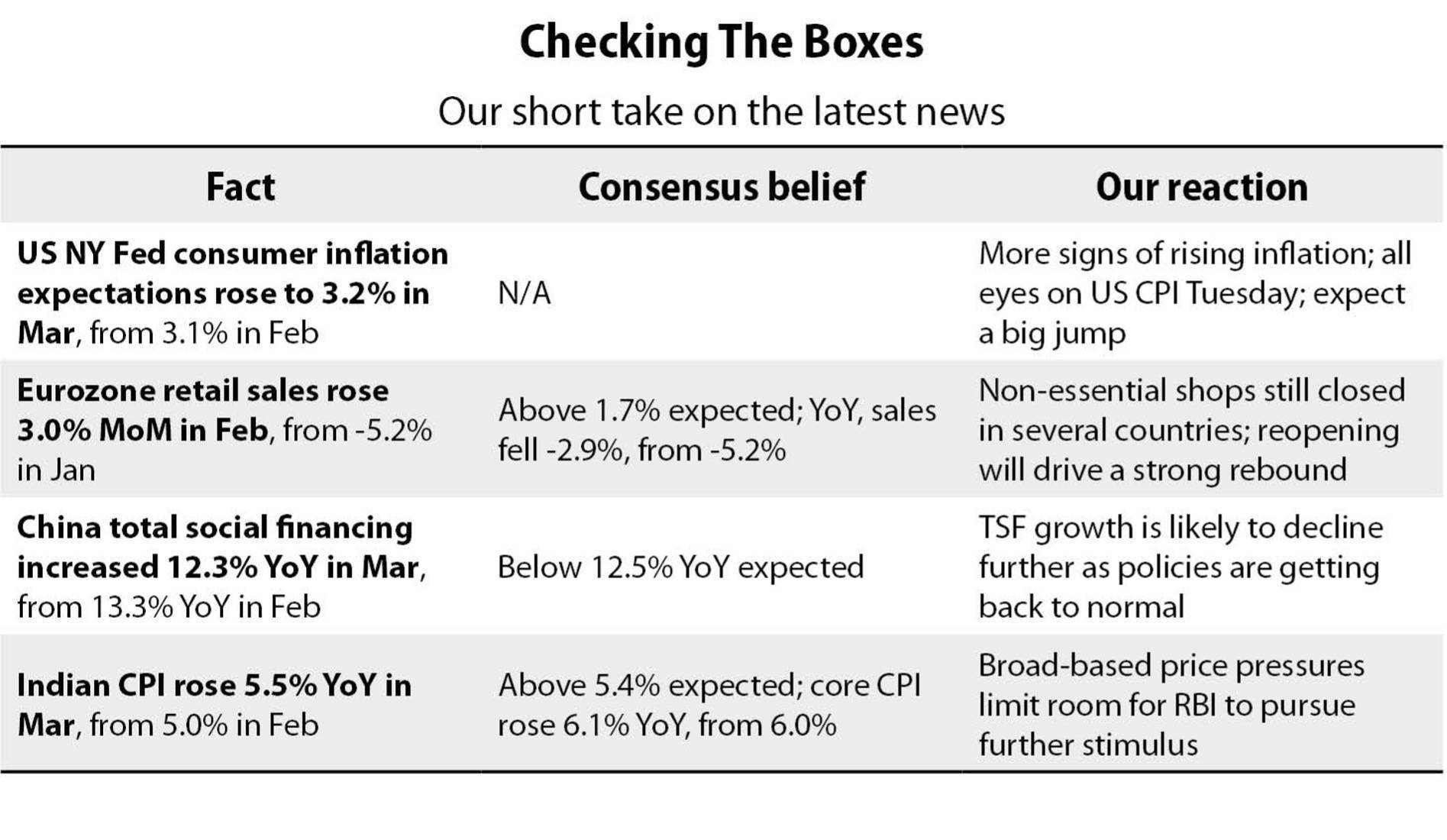

Il suffit de considérer ce que nous avons vu d’autre ces derniers mois :

– Les États-Unis et la zone euro se sont lancés dans une nouvelle expérience budgétaire et monétaire pour stimuler la demande finale. Pour reprendre les termes de Jacques Rueff, ils « subventionnent des dépenses qui ne donnent aucun rendement avec de l’argent qui n’existe pas ». Pendant ce temps, les autorités chinoises agissent pour freiner les dépenses publiques et limitent la croissance de la masse monétaire.

– Le gouvernement américain lance des programmes d’investissement massifs à un moment où il y a peu de capacité industrielle disponible. La même chose se produit en Europe. Là encore, la Chine tente de freiner les dépenses publiques.

– Les États-Unis ont mis la pédale douce sur la politique monétaire, encourageant un boom de l’immobilier et de la construction, même si le secteur souffre de pénuries de travailleurs et de matières premières. La Chine tente de ralentir l’activité de construction.

Il semble que chaque fois qu’un gouvernement occidental décide de dépenser encore plus d’argent ou de lancer un autre programme d’investissement public, les autorités chinoises font immédiatement savoir qu’elles iront dans la direction opposée. Pourquoi ?

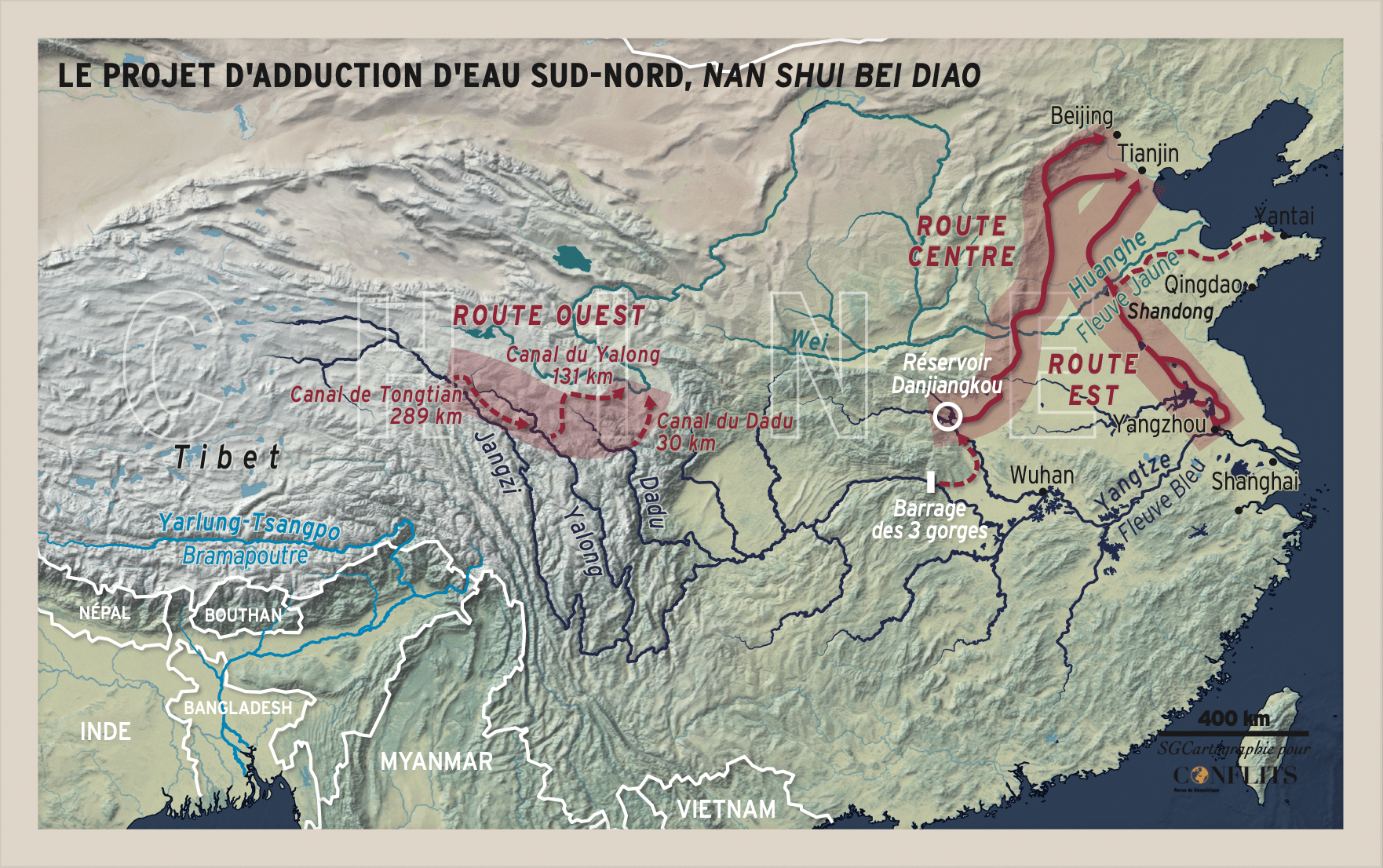

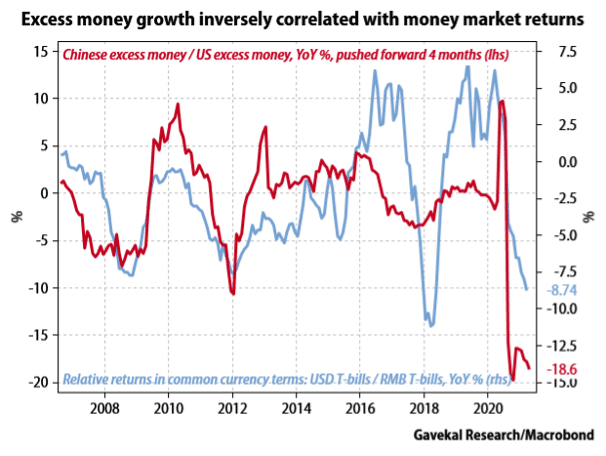

Le graphique ci-dessous peut donner un début d’explication. La ligne rouge indique le rapport entre la croissance de l’excédent monétaire chinois et la croissance de l’excédent monétaire américain. Qu’est-ce que l’excès de monnaie ? Tout simplement le M2 local divisé par le PIB nominal. L’idée est qu’à long terme, la masse monétaire devrait croître à peu près au même rythme que le PIB nominal. Par conséquent, le rapport entre la croissance de la masse monétaire excédentaire de deux économies devrait indiquer la direction que prend le taux de change – le pays affichant la plus forte augmentation de la masse monétaire excédentaire ayant la monnaie la plus faible.

À lire aussi : Le Renminbi numérique fait son apparition

La ligne bleue indique l’évolution en glissement annuel des rendements relatifs du marché monétaire en termes de monnaie commune. Si l’on se fie à la corrélation passée entre les deux séries, les rendements relatifs du dollar américain sont sur le point de s’effondrer encore davantage. En d’autres termes, le renminbi va s’envoler par rapport au dollar américain.

Maintenant, si vous acceptez mon point de vue selon lequel la Chine essaie d’établir une zone monétaire asiatique basée sur le renminbi, il s’ensuit que l’appréciation du renminbi aura des implications étendues, un peu comme la montée du deutschemark dans les années 1970.

– Au fur et à mesure que les autres monnaies du bloc renminbi de l’Asie émergente suivront la hausse du renminbi, l’un des résultats sera une énorme dévaluation effective du dollar de Hong Kong. Cela renforcera la compétitivité de Hong Kong par rapport aux autres grands centres financiers. Mais si j’étais un résident de Hong Kong, je convertirais rapidement mes avoirs en espèces en renminbi. À terme, cela laisse présager la disparition du dollar de Hong Kong en tant que monnaie.

– À mesure que le dollar américain se dépréciera, on assistera à une forte hausse des prix en dollars américains de nombreuses matières premières. J’achèterais des produits de base sur les marchés à terme aujourd’hui, pour les régler une fois que la baisse du dollar aura eu lieu.

– À l’inverse, si je dois acheter des produits asiatiques en devises locales, j’achèterais des devises asiatiques aujourd’hui pour régler avec les producteurs plus tard.

– Les Japonais, sachant que le yen finira par suivre la hausse du renminbi, exerceront une pression à la baisse sur le yen afin qu’il se réévalue à partir d’une base plus faible.

– Je placerais mes liquidités dans des obligations d’État chinoises à 10 ans, car, à terme, je m’attends à ce que leur rendement soit inférieur à celui des bons du Trésor américain. C’est ce qui s’est passé en Europe dans les années 1970, lorsque le rendement des bunds est passé de 200 points de base au-dessus des bons du Trésor à plus de -200 points de base en dessous.

Ce mouvement sera aussi inflationniste pour le reste du monde que la crise asiatique de 1998 a été déflationniste. Comme l’a dit Karl Otto Pohl, patron de la Bundesbank dans les années 1980 : « L’inflation est comme le dentifrice. Une fois qu’il est sorti du tube, on ne peut plus le remettre ».

À lire aussi : Hong Kong : la Chine resserre l’étau