Longtemps ignorée, la question d’une compétition sino-américaine en Afrique revient sur le devant de la scène. Les années Bush-Obama mettaient officiellement l’accent sur le statut d’« isolat stratégique » dont bénéficiait le continent malgré de profondes divergences sur les dossiers soudanais et zimbabwéens pour ne citer que les plus emblématiques. L’expansion de la Belt & Road Initiative et l’irruption trumpienne modifient quelque peu la donne.

Lundi 3 septembre 2018. Les chefs d’État des cinquante-quatre pays africains se pressent à Pékin pour la grande messe triennale de la coopération sino-africaine (FOCAC). Le président Xi Jinping fait l’éloge d’un partenariat pour le XXIe siècle et d’une relation « gagnant-gagnant » qui ne fait que se renforcer. Comme lors du FOCAC 2015 de Johannesburg, la partie chinoise annonce le déblocage d’un paquet de 60 milliards de dollars (50 provenant de nouvelles lignes de crédit, prêts concessionnels, dons et fonds spéciaux + 10 à la charge des compagnies privées chinoises) pour les trois ans à venir. Rien de nouveau sous le soleil, pourtant les comptes-rendus de la presse occidentale mettent farouchement en garde l’Afrique contre le néocolonialisme, la régression autoritariste et la diplomatie de l’endettement qui accompagnent irrémédiablement toute montée en puissance des intérêts chinois. Trois phénomènes sont venus alimenter ce discours : une relégation des sommes mises sur la table et un déclassement visible des entreprises occidentales dans plusieurs secteurs porteurs (transports, électrification, télécommunications…) depuis 2010 ; les avancées africaines liées au projet de connectivité globale Belt & Road Initiative mis à l’honneur dans un premier forum en mai 2017 et pour finir l’ouverture à Djibouti de la première base militaire chinoise à l’étranger l’été de la même année. Ayant opté pour une stratégie d’affaiblissement commercial et technologique, la nouvelle administration américaine a rallié ses partenaires européens et asiatiques pour relever le défi présenté par l’Empire du Milieu sur le continent noir.

Lire aussi : Taïwan, l’autre Chine

Endiguement et déni de monopole

Cela semble surprenant à première vue lorsque l’on énonce ce fait, car les États-Unis présentent un chiffre trois fois inférieur à celui de la Chine en volume d’échanges annuel (55 contre 155 milliards de dollars pour 2017), mais Washington demeure au-dessus de son rival dans le classement des investisseurs avec un stock d’IDE de 56 milliards de dollars contre 43 milliards pour Pékin. Ils restent également le donneur le plus important en matière d’aide au développement avec 12,2 milliards de dollars alloués aux pays africains. Pourquoi dès lors présenter la présence chinoise comme quasi monopolistique ? Tout d’abord parce que les investissements américains sont extrêmement ciblés aussi bien géographiquement que sectoriellement : Nigeria, Afrique du Sud, Ghana et Guinée Équatoriale en concentrent les ¾ tandis que le stock est dédié à 66% aux industries extractives, le reste comprenant majoritairement la détention de sociétés de portefeuille et les secteurs financiers et assurantiels. À l’inverse, la Chine se positionne essentiellement comme fournisseur de biens (équipement + consommation) et prestataire de service, présente un stock relativement équilibré entre travaux d’infrastructure, secteurs minier et manufacturier, et étend ses activités à l’ensemble des pays africains à l’exception notable de l’eSwatini[1]. Lancé en 2000, le cadre commercial AGOA n’a pas eu l’effet escompté pour booster les relations commerciales États-Unis-Afrique car essentiellement tiré par la demande en hydrocarbures. Fondé sur des critères d’éligibilité définis par une seule partie et accordant moins de 5% des lignes tarifaires exemptées de droits de douane via le Système général de préférences (SGP), AGOA déçoit majoritairement les pays africains qui plaident régulièrement pour plus de réciprocité, ce que les mandats Obama n’ont pas accordé.

Les nouveautés de l’administration Trump

Dès lors, comment rééquilibrer la tendance ? L’administration Trump, portée sur les thématiques commerciales et sécuritaires et moins enclines à débourser pour les questions d’aide au développement et de bonne gouvernance, a dans un premier temps stabilisé le cadre préexistant lors des forums AGOA de Lomé (août 2017) et Washington (juillet 2018) puis le temps des nouvelles initiatives est arrivé au second semestre 2018 avec trois objectifs en tête : réduire la frilosité structurelle des entreprises américaines à investir en Afrique, parvenir à jumeler lesdites entreprises avec leurs homologues africains de la chaîne de valeur et enfin proposer des financements « sains » pour contrecarrer les largesses jugées encombrantes des policy banks chinoises[2]. Le BUILD Act signé par le président Trump en octobre 2018 répond à ce dernier vœu : l’International Development Finance Corporation (IDFC), doté d’un capital initial de 60 milliards de dollars par fusion de l’OPIC et de plusieurs agences de crédit dépendantes de l’USAID, devra fournir des garanties de prêts, organiser des financements mixtes et centraliser les renseignements commerciaux pour évaluer le risque des investissements[3]. La stratégie Prosper Africa énoncée le 13 décembre 2018 par le très sino-critique conseiller à la sécurité nationale John Bolton a mis en forme ce cadre global d’action. Une reconfiguration des programmes phares lancés par l’administration Obama en 2013 est également en cours. La dimension gazière de Power Africa est susceptible de recevoir un nouvel élan en grande partie grâce à l’influence du lobby pétro-gazier sur l’administration : ne pouvant sérieusement rivaliser avec l’offre chinoise en matière d’hydroélectricité à forte capacité installée, l’U.S. Trade and Development Agency a lancé en novembre 2017 l’U.S. Gas Exports Infrastructure Initiative afin de mieux connecter les compagnies américaines[4] aux chaînes de valeur gazière des pays émergents. Dans ce processus gas-to-power, les États-Unis ont déjà démontré un savoir-faire sur zone avec les projets intégrés Angola LNG (construit par Bechtel Corp.) et WAGP (entre Nigeria et Ghana, opéré par Chevron-Texaco) et au-delà des réserves locales en voie de monétisation, de nombreux pays africains ouvrent des fenêtres d’importation pour le GNL de 25 à 90%, un marché idéal pour le gaz américain qui souffrirait de peu de concurrence à l’inverse de l’Europe ou de l’Asie. La signature de l’AGOA and MCA Modernization Act par le président Trump en avril 2018 permet également depuis décembre dernier d’attribuer plusieurs paquets quinquennaux de la MCC par pays, augmentant ainsi l’empreinte des agences américaines sur le terrain.

Second programme cette fois-ci centré sur les capacités techniques et logistiques à même de favoriser l’intégration commerciale régionale, Trade Africa a affiché de bons résultats au Kenya et s’est depuis étendu à plusieurs pays de la SADC (Zambie et Mozambique) et de la CEDEAO (Sénégal, Côte d’Ivoire et Ghana) affichant des avancées certes lentes, mais encourageantes. Les pays africains, souhaitant maintenir une atmosphère compétitive entre les acteurs pour mieux naviguer dans les négociations, ont accueilli favorablement volontarisme lors du dernier U.S.-Africa Business Council tenu à Maputo en juin dernier, en dépit de l’absence regrettable d’un officiel américain du premier tiers. Avec un esprit combatif sur le papier, il reste à voir en pratique si cela parviendra à enrayer un tant soit peu la marche d’un acteur chinois rompu aux rouages africains et fort de deux décennies d’expérience. D’où l’intérêt de favoriser également des partenaires traditionnels et alliés géoéconomiques sur ce théâtre.

Mobiliser les partenaires dans la compétition entre grandes puissances

Une répartition géographique des rôles se met spontanément en place en fonction des liens commerciaux historiques. Sur la façade orientale et australe du continent, ce sont les principaux rivaux asiatiques de la Chine appuyés financièrement par les Émirats arabes unis[5] qui entrent dans le grand jeu de la limitation des ambitions chinoises. Le Japon qui était la puissance asiatique montante sur le continent dans les années 1990 a planifié d’accroître sa présence en Afrique comme le montre la tenue régulière des Tokyo International Conference of African Development (TICAD depuis 2009) et Japan-African Regional Economic Communities (JAREC). La VIe édition de la TICAD s’est tenue pour la première fois en Afrique à Nairobi les 27-28 août 2016 et avait rassemblé les cinquante-quatre pays du continent : 30 milliards de dollars d’engagement avaient été annoncés en grande pompe dont 10 dédiés aux financements d’infrastructures. On pourrait ainsi voir des firmes telles Keikyu Railways venir proposer un business-model plus avantageux sur le plan de la faisabilité et de la rentabilité des projets et concurrencer ainsi les champions d’État chinois que sont CRG, CCCC, CRBC ou CREC ou CRBC.,Une grande attention avait également été portée à la transformation économique africaine via la diversification et l’industrialisation et au secteur des télécommunications.

L’Inde quant à elle tient des forums Chine-Afrique annuels (IAFS) depuis 2012. Elle envisage d’établir dix-huit nouveaux postes diplomatiques en Afrique sur la période 2018-2020 et de donner une impulsion considérable au commerce bilatéral indo-africain (qui a atteint 58 milliards de dollars en 2017, bien loin des chiffres chinois)[6].

Le 11 novembre 2016, les Premiers ministres Narendra Modi et Shinzo Abe ont signé une déclaration d’intention pour unir leurs efforts à travers leur propre « grand projet » pour l’Afrique : l’Asia-Africa Growth Corridor (AAGR). La réunion de travail de la BAD à Ahmedabad les 22-26 mai 2017 a permis de lancer officiellement le projet en présence d’officiels indiens et japonais. Plutôt que de se raidir face à cette tentative d’endiguement, la Chine préfère voir dans l’AAGR un projet complémentaire et a proposé à l’Inde l’établissement d’un format China-India+1 (CIPO) pour mener des projets conjoints sur le continent. Ce format ne semble pas prêt d’aboutir à moins que la Russie, elle aussi de retour en Afrique via son expertise sécuritaire[7], ne parvienne à faire le pont entre les acteurs.

En Afrique de l’Ouest, ce sont l’Allemagne et la France qui sont sollicitées. Berlin s’est dit prêt à dépasser les chiffres affichés par Paris, pourtant partenaire historique de la sous-région, et a enregistré une hausse de 10% de ses investissements entre 2017 et 2018. La chasse en « meute » des entreprises allemandes explique ce regain. Alors que nous soutenons le gros de l’effort de stabilisation au Sahel, nous sommes déclassés d’année en année sur le plan économique. Oscillant entre la résistance à la pénétration chinoise et le désir de monter des coopérations tripartites (format auquel les Chinois ne sont pas réfractaires), nous manquons de stratégie claire et ambitieuse même si le plan Choose Africa de soutien au tissu entrepreneurial africain lancé par l’AFD fin mars 2019 pour une période de trois ans reflète les meilleures intentions.

Lire aussi : Mathieu Duchâtel, Géopolitique de la Chine

Guerre de l’information autour du financement et de la dette

En mars 2018, l’ex-secrétaire d’État Rex Tillerson, alors en tournée dans cinq pays africains (Éthiopie, Djibouti, Kenya, Tchad et Nigeria), lance l’offensive contre les financements opaques et corrupteurs chinois et une diplomatie volontaire de l’endettement. L’expression « trappe à dettes » popularisée initialement par un analyste indien se retrouve alors à la une de tous les grands médias occidentaux. Tout a commencé au Sri Lanka avec la cession en décembre 2017 du port d’Hambantota à la China Merchants (70%) pour une durée de 99 ans : l’objectif principal est de faire de l’exemple sri-lankais une jurisprudence et d’avancer la toxicité des prêts chinois auxquels sont rattachées automatiquement des saisies d’actifs en cas de non-remboursement. Une étude plus poussée montre cependant que les prêts chinois ne comptaient que pour 10% de la dette extérieure sri-lankaise (46,6 milliards de dollars au moment de la renégociation) et étaient divisés entre concessionnels[8] (60% à un taux de 2% et une maturité de cinq ans + d’autres émoluments d’une maturité de quinze-vingts ans) et non-concessionnels (les 40% restants). Le problème d’endettement vient surtout du fait qu’après la crise de 2007-2008, beaucoup d’économies émergentes se sont tournées vers les marchés internationaux pour emprunter à taux bas et se retrouvent aujourd’hui avec un problème classique d’emprunts de plus en plus en importants pour payer leurs dettes et leurs déficits, le retournement de cycle multipliant les risques associés dont des crises de balance des paiements.

Cet imbroglio peut-il être transposé à plusieurs pays d’Afrique subsaharienne ? Tout est question d’interprétation de l’information et d’objectif recherché. S’il est vrai que les prêts accordés par la Chine ont crû de manière spectaculaire entre 2011 et 2016, ils ne représentent cependant que 16% de la dette extérieure totale africaine. Il convient dès lors de préciser deux choses : qui détient la majorité de la dette extérieure du pays ? La Chine est-elle le plus important créditeur dans les pays identifiés comme en « détresse » et adopte-t-elle une attitude intransigeante ? Entre 2000 et 2019, Pékin a entamé quatre-vingt-six processus d’annulation ou de restructuration de dettes, incluant tout récemment le Cameroun et la République du Congo (cette dernière ayant également fait appel au FMI). Une étude récente du Rhodium Group a démontré qu’en dépit de son poids économique, la Chine possède des leviers limités dans les renégociations en raison de la diversité des sources de financement à disposition et les saisies d’actifs demeurent une occurrence très rare[9]. Les trois pays où les prêts chinois constituent plus de la moitié de la dette publique (Djibouti, Zambie et République du Congo) sont évidemment les plus exposés : le risque que le port multimodal de Doraleh soit entièrement concédé à la China Merchants est réel et peut avoir l’effet médiatique d’un Hambantota-bis.

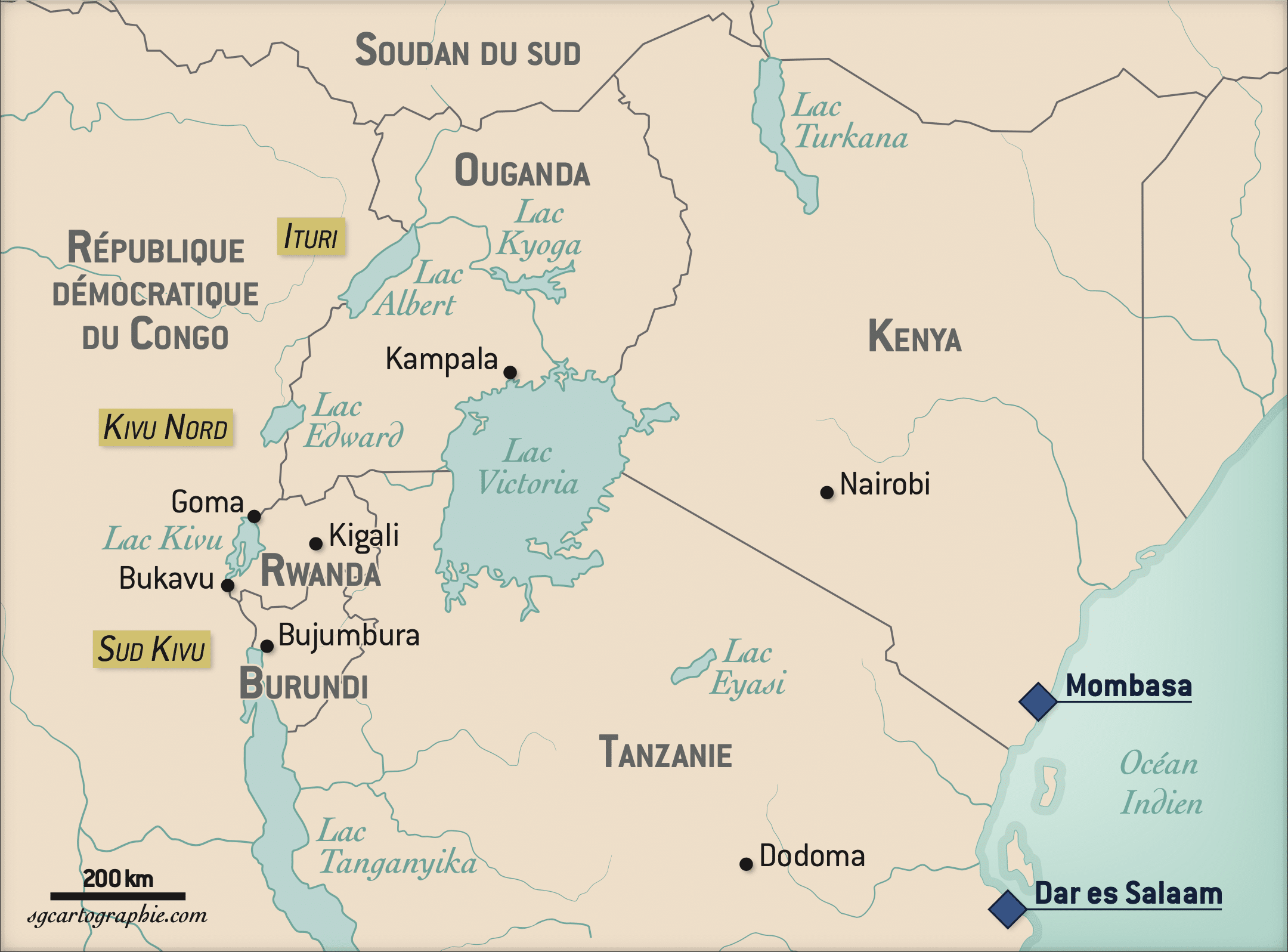

En Zambie, les rumeurs de saisie de l’aéroport international de Lusaka et de la compagnie nationale d’électricité ZESCO étalées entre septembre et décembre 2018 et reprises officiellement par la Maison-Blanche ont été démenties par le gouvernement Lungu et les autorités chinoises. Dans ce pays enclavé, où la présence chinoise divise profondément la population depuis des années[10], la diffusion de ce genre de rumeurs peut avoir des conséquences très graves sur le plan de l’ordre public. Consécutivement au dévoilement de la stratégie américaine Prosper Africa, ces rumeurs de saisie se diffusent et s’amplifient avec toujours les prêts de l’Exim Bank chinoise mis en cause : Pékin aurait obtenu les droits exclusifs de pêche sur l’ensemble de la côte somalienne en échange de travaux de modernisation de l’aéroport international de Mogadisho ; l’aéroport international d’Entebbe en Ouganda pourrait être concédé en garantie de plusieurs prêts accordés pour des infrastructures de transports et d’électrification ; l’Exim Bank se serait emparée de la Sud-Africaine Eskom et aurait ainsi mis la main sur plusieurs centrales électriques du pays et enfin le port de Mombasa serait accordé à la partie chinoise en raison des difficultés de remboursement du prêt pour la voie ferrée SGR Mombasa-Nairobi… Si les parties kenyane et chinoise ont démenti la dernière rumeur comme ne faisant pas l’objet d’une clause dans le prêt, les autres cas tous erronés sont plutôt informatifs. Pour exemple Eskom n’a jamais bénéficié de prêt massif auprès de l’Exim Bank, mais d’un prêt de 2,5 milliards de dollars de la China Development Bank pour la construction de la centrale thermique au charbon de Kusile uniquement. Après travail de vérification, plusieurs officiels se sont aperçus que nombre de rumeurs provenaient d’un faux compte Twitter usurpant le nom de l’Exim Bank China, mais n’affichant pas le logo officiel de l’entité[11] !

Lire aussi : La Chine conquérante, de Jacques Gravereau

Second type d’interprétation de l’information : présenter l’annulation ou la mise en suspens d’un projet chapeauté par la Chine comme un acte de résistance voire de rejet du partenariat. Encore une fois un premier exemple nous est venu d’Asie avec le retour de pouvoir de Mahathir Muhammad en Malaisie : après révision de tous les grands contrats passés par son prédécesseur Najib Razak, il décide en août 2018 de suspendre le projet ferroviaire East Coast Rail Link (ECRL) pris en charge par la Chinoise CCCC et d’annuler les projets gaziers de Sabah et Malacca. Les Occidentaux interprètent cela comme un rejet du poids économique chinois alors que le PM malaisien a simplement voulu renégocier à la baisse des contrats jugés handicapants pour la situation financière du pays. Ainsi l’ECRL a été relancé en avril 2019 pour un coût abaissé à 11 milliards de dollars (il était de 20 milliards à l’été 2018) et Mahathir s’est rendu dans la foulée au second forum Belt & Road pour afficher la solidité du partenariat sino-malaisien. Deux dossiers africains ont été interprétés de manière similaire, l’un en Sierra Leone l’autre en Tanzanie. Dans le pays de la Mano, le nouveau président Julius Maada Bio qui durant sa campagne présidentielle avait critiqué les relations de son opposant Ernest Bai Koroma avec la Chine a pris la décision en octobre 2018 d’annuler la construction (adossée à un prêt) d’un nouvel aéroport en périphérie de la capitale Freetown pour un coût de 400 millions de dollars. Bio a considéré cette nouvelle infrastructure comme non vitale et relevant d’un « projet de vanité », la partie chinoise ne s’en est pas plus offusquée que cela et a accordé sa confiance au nouveau gouvernement pour le maintien de bonnes relations. Bien lui en a pris, car ce dernier confia en juin dernier au China Gezhouba Group la construction d’un grand projet d’approvisionnement en eau potable de la capitale comprenant deux barrages (Orugu et Congo) et plusieurs stations d’épuration. En pays swahili, c’est la suspension par le président Magufuli du méga-projet portuaire de Bagamoyo (construit par la China Merchants pour 10 milliards de dollars à soixante-quinze kilomètres au nord de Dar es-Salaam) fin juin 2019 qui a fait couler beaucoup d’encre juste avant la tenue du G20 à Osaka.

La partie tanzanienne a contesté les termes financiers du contrat négocié par le gouvernement précédent de Jakaya Kikwete : une garantie de 33 ans et un bail de 99 ans. Là aussi il s’agit plus d’un rééquilibrage que d’un rejet n’en déplaise aux agences de presse occidentales : bien qu’ostracisé par ces dernières depuis le scrutin controversé de Zanzibar à l’automne 2015 et sa position dure sur les libertés publiques, le leader tanzanien envoie ainsi un signal au monde pour dire qu’il ne serait pas non plus réfractaire à un contrepoids à l’influence grandissante de la Chine dans son pays. Sur le plan économique, il souhaiterait également favoriser la modernisation portuaire de Dar es-Salaam et le développement de Tanga (point d’aboutissement d’un important pipeline venant d’Ouganda) et ne pas s’encombrer d’une construction coûteuse d’un complexe qui pourrait ne pas générer de rentabilité à court terme.

Ces échecs nous en apprennent plus sur le déficit de l’approche chinoise que sur son poids économique démesuré : manquements dans les études de faisabilité et de rentabilité, gestion hasardeuse des alternances politiques, déficit d’image en matière de responsabilité socio-environnementale, transmission de savoir-faire et transfert technologique non systématiques, promotion de projets inadéquats sans prendre la pleine mesure du risque financier (un problème que même les assureurs-crédit chinois comme Sinosure mettent en avant). Alors que le continent fait l’objet d’une nouvelle ruée et que les compétiteurs sont de plus en plus nombreux, les affrontements informationnels vont redoubler dans les années à venir. Les faveurs des pays africains iront sans nul doute à ceux qui sauront présenter la meilleure offre et gérer au mieux coopérations et billards à plusieurs bandes.

Notes

[1] Se reporter aux données fournies par le centre Chine-Afrique de l’université John Hopkins : www.sais-cari.com

[2] Autre bon signe pour l’administration Trump : la nomination de David Malpass, ancien conseiller économique sous l’administration Reagan, à la tête de Banque mondiale le 6 avril 2019. Le nouveau gouverneur a immédiatement effectué une tournée africaine du 29 avril au 3 mai, visitant successivement Madagascar, l’Éthiopie et le Mozambique.

[3] Illustration du désintéressement passé, l’Exim Bank américaine n’a accordé que deux prêts d’un montant cumulé de 1,14 milliard de dollars pour des projets d’électrification au Ghana et en Afrique du Sud. Une somme dérisoire en comparaison de celles déboursées par l’Exim Bank chinoise, la China Development Bank et l’International Commerce Bank of China (les trois plus actives sur le marché africain).

[4] Nous retrouvons parmi elles Cheniere Energy, Kosmos Energy, Anadarko, Exxon-Mobil et Chevron-Texaco.

[5] Décision prise en février 2018 lors de la visite à Abu Dhabi du PM indien Narendra Modi et de son ministre du commerce Suresh Prabu. Les EAU craignent notamment que les investissements chinois à Gwadar (Pakistan) viennent faire de l’ombre au port de Dubaï et que les opérateurs portuaires publics que sont China Merchants et COSCO évincent progressivement DP World des côtes africaines.

[6] Se reporter à Boillot & Dembinski, Chindiafrique (2013) pour plus de détails sur la présence indienne.

[7] Ce retour russe accentue encore plus la nervosité américaine, Washington refusant que Moscou s’arroge le statut d’interlocuteur légitime dans la gestion des sorties de crise.

[8] . Le Japon était en 2017 à la principale source bilatérale de prêts du Sri Lanka.

[9] . Agatha Kratz et alii, « New Data on the Debt Tap Question », Rhodium Group, 29/04/2019. Seule la prise de contrôle de 1.100 hectares de terres au Tadjikistan en 2011 a été relevée.

[10] . Nous avons en mémoire les campagnes présidentielles de Michael Sata ancrées sur une plate-forme sino-critique.

[11] . https://factcheck.afp.com/no-exim-export-import-bank-china-did-not-tweet-south-africas-power-utility-eskom-has-loan-them .