L’Inde, la pharmacie du monde, risque de manquer de médicaments. Ce serait inquiétant dans le meilleur des cas, car l’Inde produit 20 % de tous les médicaments non brevetés et bien plus de 50 % de nombreux vaccins. Mais c’est particulièrement inquiétant lorsque le monde compte sur l’Inde pour produire en masse des traitements et des vaccins pour la Covid-19.

Article de Tom Miller initialement paru sur Gavekal.

La source du danger est la détérioration des relations de l’Inde avec la Chine, qui fournit jusqu’à 70% des ingrédients en vrac à l’industrie pharmaceutique indienne. Depuis le choc frontalier dans l’Himalaya le 15 juin, les expéditions de médicaments en vrac en provenance de Chine sont retardées dans les ports indiens. La plupart des fabricants de produits pharmaceutiques indiens détiennent au moins deux mois de stock, il n’y a donc pas de danger de pénurie imminente. Mais si la dispute n’est pas résolue, ou si l’Inde riposte en imposant des droits de douane sur les importations chinoises, la perturbation de la chaîne d’approvisionnement pharmaceutique mondiale est inévitable. Le gouvernement indien veut réduire les importations chinoises en augmentant la production nationale. Même s’il y parvient, cela prendra plusieurs années.

Le fabricant mondial de médicaments

L’industrie pharmaceutique indienne soutient de nombreuses industries pharma à travers le monde. « La pandémie a montré une fois de plus que l’industrie pharmaceutique indienne est un atout non seulement pour l’Inde mais pour le monde entier », a déclaré la semaine dernière le Premier ministre Narendra Modi, annonçant le rôle de son pays dans la lutte contre la Covid-19. Au cours de l’année fiscale se terminant le 31 mars, les exportations de produits pharmaceutiques de l’Inde ont atteint 20 milliards de dollars, soit une hausse de 8 %, malgré le fait qu’elles aient été touchées au début de la crise mondiale.

À lire aussi : Le Grand entretien ; L’Inde : le géant invisible

Dans la chaîne d’approvisionnement mondiale, l’Inde occupe le maillon central entre la Chine et les grandes entreprises pharmaceutiques. Les fabricants de produits pharmaceutiques indiens achètent la plupart de leurs matières premières, officiellement appelées « ingrédients pharmaceutiques actifs », à des entreprises chimiques chinoises. Ils les transforment en médicaments consommables, tels que des comprimés, des capsules, des crèmes ou des liquides injectables. Certains sont fabriqués sous licence pour les grandes entreprises américaines et européennes, comme Pfizer, Roche et GlaxoSmithKline, mais la plupart sont vendus comme des « génériques » bon marché – des médicaments qui ne sont plus brevetés. L’Inde est le plus grand producteur de génériques, représentant 40 % des importations américaines et la plupart des médicaments consommés dans le monde en développement.

L’Inde fabrique également environ deux tiers des vaccins dans le monde, dont 90 % des vaccins contre la rougeole de l’Organisation mondiale de la santé et 65% des doses de DTC et de tuberculose. Le Serum Institute de Pune est le plus grand fabricant de vaccins au monde en volume, produisant 1,5 milliard de doses par an et vaccinant 65% des enfants du monde. AstraZeneca lui a accordé une licence pour fournir 1 milliard de doses du vaccin candidat Covid-19 de l’université d’Oxford aux pays à faible et moyen revenu, à condition que le vaccin passe la dernière étape de ses essais cliniques. Six entreprises indiennes travaillent également sur leurs propres vaccins, dont deux en sont aux premiers essais cliniques. Partout où un vaccin est développé, les fabricants indiens comme Serum s’attendent à le produire en masse.

Dépendance à l’égard des matières premières chinoises

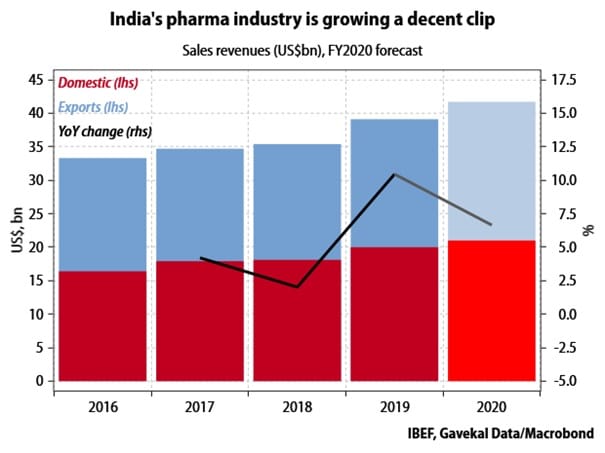

La chute des prix mondiaux des génériques, aggravée par des exigences de conformité plus strictes, a mis sous pression les génériques à bas prix de l’Inde pendant plusieurs années. Mais après une vague de consolidation sectorielle et un afflux d’investissements étrangers, les observateurs de l’industrie estiment que les entreprises bien gérées devraient être prêtes à réaliser de solides bénéfices. Selon l’India Brand Equity Foundation, l’industrie pharmaceutique a représenté 70% des fusions et acquisitions étrangères en Inde au cours des trois dernières années, avec en tête le rachat de Gland Pharma par Fosun International, basé à Shanghai, pour un montant de 1,1 milliard de dollars en 2017. Les sociétés américaines de capital-investissement KKR et Carlyle Group se sont également associées à cette opération, défiant le ralentissement économique de l’Inde pour prendre des participations stratégiques. Le Healthcare Index de la bourse de Bombay, qui est dominé par les entreprises pharmaceutiques, a augmenté de 23 % cette année.

À lire aussi : L’Inde : A la poursuite de la Chine ?

Pourtant, l’industrie pharmaceutique indienne présente une faiblesse critique : sa dépendance excessive à l’égard des importations chinoises de matières premières, ou API. Celles-ci représentaient 3,5 milliards de dollars US en 2019, soit 67 % du total des importations d’API, selon les données officielles. L’Inde est fortement dépendante de la Chine pour la production de médicaments contre le cancer, l’épilepsie, la malaria et le VIH. Elle dépend des matières premières chinoises pour 100% de sa production de paracétamol et environ 90% des antibiotiques. Même 85% des « matières premières clés » pour fabriquer ses propres API proviennent de Chine.

Croissance de l’industrie pharmaceutique en Inde

Cette dépendance extrême rend l’Inde vulnérable aux perturbations et aux fluctuations des prix dans la chaîne d’approvisionnement chinoise. Les membres de l’Association indienne des fabricants de médicaments affirment que le coût des principaux API a augmenté de 35 à 40% cette année, le paracétamol ayant fait un bond de 70%. Cette hausse reflète en partie le renforcement de l’application de la législation environnementale en Chine, qui a réduit l’offre. Mais le verrouillage de la Chine au début de l’année a exacerbé le choc de l’offre. Inquiet de la diminution des stocks de médicaments essentiels du pays, le gouvernement indien a été temporairement contraint d’interdire l’exportation de 13 API et de leurs formulations.

L’offre s’est rapidement rétablie après la réouverture des usines chinoises, mais les retombées du conflit frontalier meurtrier de juin ont renforcé la vulnérabilité de l’industrie. Depuis le 22 juin, les douanes indiennes ont reçu pour instruction de contrôler 100% des envois chinois plutôt que de procéder à des inspections aléatoires. Début juillet, le Conseil indien de promotion des exportations pharmaceutiques a déclaré que les matières premières prenaient jusqu’à 10 jours pour être dédouanées, laissant environ 200 tonnes bloquées au port et les entreprises dans une situation difficile. Si cette situation perdure pendant deux ou trois mois, les exportateurs indiens réduiront leurs stocks, ce qui laisse présager une éventuelle pénurie mondiale de médicaments.

Le coût de l’autosuffisance

Étant donné la dépendance économique de l’Inde à l’égard des exportations de produits pharmaceutiques, le gouvernement est sous pression pour s’assurer que les fabricants de produits pharmaceutiques obtiennent les API et les matières premières clés dont ils ont besoin. À court terme, il est donc probable que le blocage douanier soit levé. Mais l’Inde n’est plus disposée à rester dépendante d’un rival en matière de sécurité pour les biens essentiels. Dans le cadre de sa nouvelle stratégie visant à dissocier son économie de celle de la Chine, l’Inde cherchera à diversifier ses sources d’importation et à accélérer ses projets de création de sa propre capacité nationale de production d’API. En théorie, ce découplage stratégique s’inscrira dans le cadre d’un effort plus large en faveur d’une plus grande autonomie économique.

À lire aussi : Les relations économiques entre la Chine et l’Inde

S’attaquer aux fabricants chinois de médicaments en vrac est une tâche difficile qui nécessitera des investissements importants. Les entreprises chinoises ont dominé l’industrie pendant 20 ans, bénéficiant d’économies d’échelle massives, de généreux financements gouvernementaux et d’incitations fiscales, de capitaux bon marché et de services publics subventionnés. Il en résulte que les API chinoises sont de 20 à 30 % moins chères que les API indiennes. New Delhi riposte avec un fonds de 1,3 milliard de dollars US à dépenser en incitations à la production et en construisant trois grands drug parks. Les laboratoires du Dr Reddy, l’une des plus grandes entreprises pharmaceutiques indiennes, déclarent qu’ils envisageront d’investir dans de nouvelles unités d’API si les incitations sont suffisamment attrayantes. Pourtant, le bilan de l’Inde à cet égard n’est guère encourageant.

De plus, même si l’Inde parvient à construire des grappes de nouvelles usines, le gouvernement ne s’attend pas à ce qu’elles soient mises en service avant trois à cinq ans. En attendant, l’Inde n’a qu’une capacité intérieure limitée et sous-utilisée et peu d’alternatives aux importations chinoises. Si les relations avec Pékin continuent à se détériorer, les sanctions économiques prises par les deux parties pourraient perturber le flux commercial. Aucun des deux gouvernements ne veut nuire à son industrie pharmaceutique, mais tous deux pourraient être prêts à faire des sacrifices économiques au nom de la sécurité nationale. Les exportateurs indiens pourraient alors avoir du mal à se procurer les matières premières dont ils ont besoin. En plus des vaccins, cela pourrait inclure des ingrédients pour les traitements Covid-19 comme le Remdesivir. En Inde, comme partout, échapper à l’emprise étouffante de la Chine sera lent et douloureux.