En mars 2014, l’Union européenne a refusé de reconnaître le référendum d’autodétermination de la Crimée, car contraire à la constitution ukrainienne, puis le vote du Parlement russe acceptant sa demande d’intégration à la Russie, désignée comme une «annexion illégale».

Dès mars 2014, le Conseil européen a adopté deux vagues de sanctions diplomatiques contre Moscou. Elle a gelé les avoirs et prononcé des interdictions de visa à l’encontre de 149 personnes et de 37 entités en Russie. Washington a procédé de même, avec une liste plus étendue.

Deux vagues de sanctions

Le G8, prévu à Sotchi en juin 2014, a été annulé et la Russie exclue de ce qui est redevenu le G7. Les négociations sur l’adhésion de la Russie à l’OCDE et à l’Agence internationale de l’énergie ont été suspendues, comme le sommet bisannuel Russie-Union européenne et la négociation sur l’accord de partenariat UE-Russie (mais cette dernière était bloquée depuis 2007 par la Pologne, la Suède et les pays baltes).

En juillet et septembre 2014, estimant que la guerre civile en Ukraine à partir de mai 2014 était une action «délibérée de déstabilisation» menée par Moscou, l’Union européenne, de conserve avec les États-Unis, a pris des sanctions économiques contre la Russie. En mars 2015, le Conseil européen a «lié leur durée à la mise en œuvre complète des accords de Minsk[simple_tooltip content=’Ces accords, signés en février 2015, devaient ramener la paix sur la ligne de front entre le gouvernement de Kiev et les insurgés du Donbass ainsi que des changements institutionnels en Ukraine pour rendre possible la réunification du pays.’](1)[/simple_tooltip]». Curieusement, la Russie n’étant pas spécifiquement désignée dans cette formulation par la Commission européenne, Kiev, en ne s’exécutant pas, pourrait obtenir leur prorogation indéfinie. w L’accès aux marchés financiers européens et américains, sauf pour certaines opérations de court terme, a été interdit à cinq banques russes, aux entreprises de la défense et aux cinq plus grandes entreprises des hydrocarbures (dont Gazprom, Rosnieft et Loukoil). Elles ne peuvent donc plus y emprunter pour se refinancer ou investir. Il est interdit d’exporter vers la Russie armement, technologie duale (à usage civil et militaire), équipements liés à la fracturation hydraulique pour le pétrole de schiste et à l’exploration et l’exploitation pétrolière en eau profonde (plus de 150 m) ou «au large» du cercle arctique. Ce terme fait problème car il ne correspond pas aux définitions internationales, très précises: à partir de la «ligne de base droite» limitant les «eaux intérieures», il existe une «Zone économique exclusive», qui peut s’étendre jusqu’à 200 milles (370 km). Au-delà s’étend la «haute mer». Si «au large» signifie «en haute mer», l’activité dans la ZEE n’est pas concernée par les sanctions. Il est interdit d’importer des biens provenant de Crimée, d’y exporter, d’y investir, d’y offrir des services touristiques, d’y faire faire escale à un navire.

Contrecoups

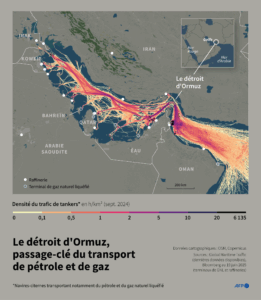

Les sanctions ont effectivement provoqué l’effondrement des flux d’IDE vers la Russie. C’était un de leurs objectifs. Mais le plus grave pour Moscou a été l’effondrement du prix du pétrole passé de 110 $ le baril à l’été 2014, à 48 en janvier 2015, puis 28 en janvier 2016. Car le pétrole représente à lui seul la moitié des exportations et des ressources budgétaires russes. Ainsi s’explique la baisse du taux de croissance de ce pays (passé de 1,3% en 2013 à 0,5% en 2014, puis à – 3,8% en 2015). Le rouble a perdu la moitié de sa valeur de l’été 2014, amputant d’autant le prix des produits importés pour les entreprises et les ménages russes. Les importations ont donc plongé de 42% entre 2013 et 2015, de 315 milliards de $ à 182. La crise s’est traduite mécaniquement par la baisse des exportations occidentales. Dans le domaine des hydrocarbures, la mise en valeur du pétrole de schiste, dans laquelle Total était investie, a été stoppée net. Exxon, BP, Royal Dutch-Shell ont réduit leurs investissements mais ont refusé de se retirer de Russie et de son eldorado arctique. Ainsi, Exxon et Rosneft, associés, ont découvert de grosses réserves de pétrole en mer de Kara, mais sont-elles «au large»? Le norvégien Statoil a entamé des forages en mer d’Okhotsk («au large»?) en juin 2016, mais il cherche du gaz (non soumis à sanction), et avec une plate-forme chinoise. Russie et Chine ont d’ailleurs mobilisé leur industrie qui devrait maîtriser les technologies placées sous embargo dès 2019 et se poser rapidement en concurrent international. Priver les grands groupes russes d’accès aux marchés financiers occidentaux visait à gêner tous les aspects de leur production d’hydrocarbures (prospection, exploitation, construction d’usines de GNL, pose d’oléoducs et de gazoducs…). Le projet de Yamal, complexe géant de production de GNL, dont Total est actionnaire, aurait pu être paralysé, d’autant plus que l’usage du dollar est devenu impossible sous peine de poursuites américaines. Les banques chinoises se sont donc imposées et fourniront 2/3 de l’investissement. Les équipements de l’usine viendront de Chine. Comble d’ironie, ils sont de technologie française! La même question du financement va se poser pour le projet d’usine GNL de la Baltique, dans lequel Royal Dutch-Shell est entré en juin 2016. En 2015 et 2016, plusieurs gisements de pétrole sur le point d’entrer en production en Sibérie ont été achetés par des groupes indiens et chinois. En position de force, ils ont réalisé de bonnes affaires, mais ceci a permis aux groupes russes de trouver de l’argent pour investir dans d’autres projets. La question du financement a aussi fait échouer la construction d’un nouveau terminal pétrolier de 58 ha, réservé au pétrole russe, à Rotterdam. En juin 2015, les partenaires russes ont dû renoncer, faute d’avoir pu obtenir les garanties de financement. Il devait rapporter 800 millions de $ de redevances par an au port de Rotterdam Les sanctions ont également porté un rude coup à l’industrie européenne du TGV. En 2013, Alstom et Siemens étaient à la lutte pour le vaste programme d’équipement de la Russie. Avec la chute du cours du pétrole, elle a réduit ses ambitions au tronçon Moscou-Kazan. Lors des appels d’offre de 2016, Siemens, Alstom et la SNCF, n’ont pas candidaté. Le financement sera largement assuré par la Chine, dans le cadre d’un projet de TGV Moscou-Pékin, décidé en mai 2014 en pleine crise ukrainienne, lui-même maillon d’un vaste réseau eurasien conçu par Pékin. Il est clair que, sauf miettes accordées par le Kremlin, le TGV russe sera chinois.

Contre-sanctions

Comme contre-sanctions, les produits alimentaires des pays qui participent aux sanctions ont été frappés par un embargo russe décrété en août 2014. Leur but est de voir des producteurs locaux se substituer aux importations pour approvisionner le marché russe. L’effondrement du rouble, imprévu à l’époque, est venu conforter ce calcul. Avec l’aide de subventions d’État, la production russe a commencé à augmenter: la production de viande était de 4,3 millions de t en 2013, elle atteint 6,5 millions de t en 2015, celle de fromage est passée de 1,2 à 1,4 million de t, celle de légumes, de 14,7 à 16,1 millions de t. Pour les Occidentaux, le marché russe est définitivement perdu. Les importations russes de viande ont chuté de moitié entre 2013 et 2015, passant de 1,8 à 1 million de t, et elles ont été réorientées hors d’Europe. L’embargo russe a largement contribué à la crise sur la viande porcine et le lait dans l’Union européenne. Qui a gagné aux sanctions? La Russie souffre, mais la «punition» européenne lui a offert des opportunités grâce à la baisse du rouble et l’a conduite à diversifier ses relations économiques en se tournant plus largement vers l’Asie. Les États-Unis, qui commercent peu avec elle, ont été médiocrement affectés. Les grands perdants sont les pays européens qui perdent des parts de marché et des opportunités d’investissement. Et les grands gagnants les pays asiatiques, surtout la Chine qui se substitue aux Européens et crée les infrastructures pour s’approvisionner en gaz et en pétrole russe. Est-ce cela que voulait Washington?