Tom Miller, Gavekal

https://research.gavekal.com/article/cobalt-from-congo-to-idaho/

La course au « net zéro » se poursuit à un rythme soutenu, alors même que le monde frôle la récession. La Californie est le dernier grand marché de l’automobile à annoncer de nouveaux objectifs ambitieux pour les véhicules électriques, toutes les ventes de véhicules à essence devant être interdites d’ici à 2035. La transition vers une énergie propre accentue la ligne de fracture entre les États-Unis et la Chine, qui domine la chaîne d’approvisionnement mondiale en batteries de véhicules électriques. La loi sur la réduction de l’inflation du président Joe Biden vise à utiliser des incitations fiscales pour évincer du marché américain les mineurs, les transformateurs de métaux et les fabricants de batteries chinois. Si les États-Unis auront du mal à desserrer l’emprise de la Chine sur les métaux stratégiques, certainement avant 2030, la réouverture de la ceinture de cobalt de l’Idaho montre au moins qu’ils sont de retour dans la course.

A lire également :

Dans la nouvelle ère des batteries, l’accès aux matières premières qui alimentent les technologies vertes façonnera à la fois les marchés et la géopolitique. Les ventes de véhicules électriques ont doublé pour atteindre 6,7 millions d’unités en 2021 et devraient dépasser 25 millions d’unités en 2030, soit 40 % du total mondial. Selon l’Agence internationale de l’énergie, la demande de batteries lithium-ion devrait passer de 340 GWh aujourd’hui à plus de 3 500 GWh d’ici là. Les États-Unis et l’Union européenne ont tous deux mis en place des politiques visant à promouvoir les chaînes d’approvisionnement nationales en batteries, mais ils n’ont pas accès aux minéraux essentiels et aux capacités de raffinage (voir Le boom des batteries en Europe et Devenir électrique au pays de la F-150).

La Chine est loin devant, après avoir utilisé une combinaison d’objectifs de production et de subventions à l’achat pour développer à la fois une chaîne d’approvisionnement verticalement intégrée et le premier marché mondial des véhicules électriques (voir L’épreuve de vérité des voitures électriques). Les entreprises chinoises raffinent plus de 70 % du cobalt, presque autant du lithium et plus de 35 % du nickel, tous utilisés dans les batteries des véhicules électriques. Étant donné que trois batteries sur quatre sont également fabriquées en Chine, les constructeurs automobiles sont de plus en plus dépendants du cobalt. CATL, le plus grand fabricant de batteries, fournit des constructeurs comme Tesla, Volkswagen et BMW. En août, CATL a annoncé qu’elle allait investir 7,3 milliards d’euros dans une deuxième « gigafactory » européenne, car elle tente de rester dominante en se mondialisant.

Le cobalt, le métal du lutin

Au début de l’année, M. Biden a annoncé un « engagement à sécuriser une chaîne d’approvisionnement en minéraux critiques made in America« . Cet engagement faisait suite à une évaluation du gouvernement, qui concluait que la dépendance excessive des États-Unis à l’égard de sources étrangères et de pays adverses pour les minéraux essentiels constituait une menace pour la sécurité nationale. L’un de ces minéraux est le cobalt, qui est utilisé pour stabiliser les batteries lithium-ion et les empêcher de prendre feu. « China Inc a réalisé l’importance du cobalt », a averti en 2020 Ivan Glasenberg, alors directeur général du géant minier suisse Glencore. « Ils sont partis et ont bloqué l’approvisionnement ».

Le cobalt a été isolé pour la première fois en 1735 par le chimiste suédois Georg Brandt, mais ses composés sont utilisés depuis des siècles pour colorer le verre et les céramiques. On trouve des pigments de cobalt bleu dans les sculptures de l’Égypte ancienne, les bijoux persans et les vases de la dynastie Tang. Le cobalt a été nommé d’après le nom allemand d’un lutin maléfique (Kobold) par les mineurs médiévaux qui sont tombés malades à cause de ses minerais nocifs alors qu’ils cherchaient de l’or. Récemment, la demande de cobalt a explosé avec l’invention du Sony Walkman, lorsque des ingénieurs japonais l’ont substitué au fer pour fabriquer des batteries plus petites et plus légères. Aujourd’hui, il est principalement utilisé dans l’électronique, notamment dans les batteries rechargeables des véhicules électriques et des téléphones portables. C’est également un ingrédient essentiel des superalliages utilisés dans les turbines à gaz.

A lire également :

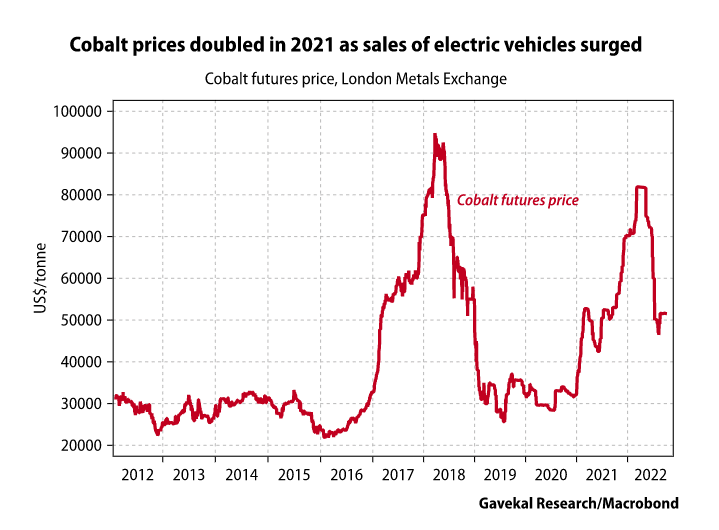

La gestion des réserves de change : la Chine se prépare-t-elle à faire sa mue ?

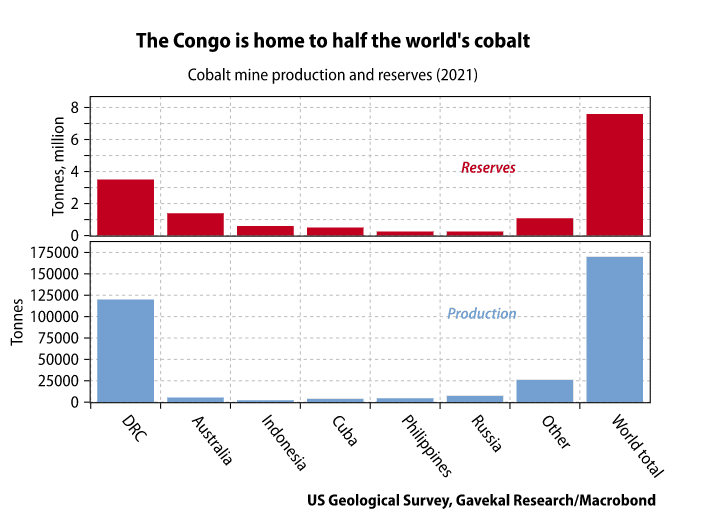

Deux pays dominent la chaîne d’approvisionnement en cobalt : la République Démocratique du Congo, qui abrite près de la moitié des réserves mondiales connues, et la Chine. En 2021, la RDC a produit 74 % du cobalt extrait dans le monde (118 000 tonnes) et a représenté 87 % de la croissance annuelle (15 000 tonnes). La Chine a produit 72 % du cobalt raffiné, dont 90 à 95 % provenaient de la RDC. Le Cobalt Institute s’attend à ce que la demande augmente rapidement à mesure que la transition vers les véhicules électriques s’accélère, faisant passer la production mondiale de 175 000 tonnes en 2021 à près de 320 000 tonnes en 2026. Si l’offre devrait suivre la demande à court terme, des pénuries de cobalt extrait sont attendues à partir de 2024. Cela devrait soutenir davantage les prix du cobalt, qui ont doublé en 2021.

Avec ses vastes réserves de cobalt, de cuivre et de coltan, la RDC a été appelée « l’Arabie saoudite de l’ère des véhicules électriques ». Les mineurs affirment qu’ils n’ont fait qu’effleurer la surface, en particulier dans la province du Katanga, au sud-est du pays, dont la richesse minérale a fait d’elle un foyer d’intrigues politiques. Lorsque le Congo a obtenu son indépendance de la Belgique en 1960, le Katanga a tenté de faire sécession de la nouvelle république et a été disputé par les puissances de la guerre froide. Dans les années 1970, l’Union soviétique a stocké du cobalt congolais et a donné des armes aux rebelles qui se sont emparés de la ville minière de Kolwezi, provoquant des achats de panique en Occident.

Les commerçants chinois s’impliquent

Les négociants chinois sont arrivés au Katanga dans les années 1990, achetant du cobalt aux « mineurs artisanaux » connus sous le nom de creuseurs – des creuseurs sans permis, parfois de jeunes enfants. Mais l’influence chinoise a réellement pris son essor en 2007, lorsque Pékin et Kinshasa ont signé un accord sur les ressources et les infrastructures d’une valeur de 9 milliards de dollars, qui comprenait un investissement de 3 milliards de dollars dans les gisements de cuivre et de cobalt. En 2013, plus de 100 sociétés minières chinoises s’étaient installées en RDC, rachetant souvent leurs rivales nord-américaines et européennes. Aujourd’hui, quatre mines sur cinq sont aux mains des Chinois.

Deux entreprises se distinguent. La première est Congo Dongfang International Mining, la filiale locale de Zhejiang Huayou Cobalt, qui fournit des matériaux pour les batteries utilisées dans les iPhones et les voitures Mercedes. Elle s’approvisionnait auparavant en cobalt brut auprès de mineurs artisanaux, mais a acheté ses propres mines. Dongfang effectue le traitement de base sur place en RDC, en lixiviant le minerai de cobalt avec de l’acide pour former de l’hydroxyde de cobalt, une poudre vert foncé. Cette poudre est transportée par camion sur 3 000 km, à travers trois frontières internationales, jusqu’à Durban en Afrique du Sud, où elle est expédiée en Chine. L’usine de Huayou à Quzhou a une capacité de raffinage de 30 000 tonnes par an, soit un cinquième du marché mondial.

A lire également :

Minerais stratégiques. Enjeux africains, d’Apoli Bertrand Kameni

L’autre grand acteur chinois est China Molybdenum, qui contrôle la gigantesque mine de cuivre et de cobalt de Tenke Fungurume, la deuxième plus grande de la RDC. Elle était détenue par Freeport-McMoRan jusqu’en 2016, date à laquelle China Moly a racheté le mineur américain, payant finalement près de 4 milliards de dollars US. En 2021, elle a annoncé une expansion de 2,5 milliards de dollars US, faisant plus que doubler la production annuelle potentielle à environ 400 000 tonnes de cuivre et 30 000 tonnes de cobalt. (China Moly est en conflit avec l’entreprise minière publique congolaise Gécamines, qui détient 20 % de Tenke Fungurume et l’accuse de sous-estimer ses réserves. En conséquence, les expéditions de cobalt vers la Chine ont été bloquées). China Moly contrôle également une mine plus petite à Kisanfu, située à proximité, acquise auprès de Freeport-McMoRan en 2020. Le fabricant de batteries CATL a pris une participation de 24 % l’année dernière, en essayant de sécuriser le cobalt à la source.

Cobalt sale, énergie propre

Aujourd’hui, les sociétés minières américaines n’ont pas d’actifs importants en RDC. Elles ne veulent pas risquer le coup de réputation d’investir dans un pays corrompu associé au travail des enfants et aux violations des droits de l’homme. En 2019, un cabinet d’avocats américain a poursuivi Apple, Google, Dell, Microsoft et Tesla pour leur implication dans les blessures ou les décès d’enfants mineurs. Glencore, le plus grand mineur de cobalt en RDC, a été condamné à une amende pour avoir versé des pots-de-vin. En général, les mineurs occidentaux s’appuient également sur les marchés des capitaux pour financer leurs projets. Il est difficile de convaincre les investisseurs de spéculer sur des mines dont la mise en production et le versement de dividendes peuvent prendre des décennies.

En revanche, les mineurs chinois bénéficient généralement d’un soutien important du gouvernement pour les investissements étrangers, souvent soutenu par des prêts bon marché des banques d’État. Du Congo à l’Argentine, cet avantage concurrentiel leur permet de s’emparer de minéraux essentiels, renforçant ainsi l’emprise de la Chine sur la chaîne d’approvisionnement mondiale (voir Comment la Chine gagne la course au lithium). Le gouvernement américain craint que Pékin ne retienne ses approvisionnements à des fins stratégiques. Et comme les minéraux critiques ne sont généralement concentrés que dans une poignée de pays, le risque géopolitique lié à d’autres gouvernements voyous est également élevé (voir Une nouvelle ère de nationalisme des ressources).

En réponse, les États-Unis investissent des fonds dans le développement d’une chaîne d’approvisionnement nationale en énergie propre. La loi sur la réduction de l’inflation, promulguée en août, incite les constructeurs automobiles à s’approvisionner en minerais, matériaux raffinés et composants aux États-Unis ou dans les pays alliés. Pour bénéficier de crédits d’impôt, les véhicules électriques produits après 2023 ne doivent pas comporter de composants de batterie fabriqués ou assemblés dans une « entité étrangère préoccupante » – en gros, un code pour la Chine et la Russie. D’ici 2028, tous les composants de la batterie des véhicules admissibles devront être fabriqués ou assemblés en Amérique du Nord.

C’est une demande difficile. Ford et Tesla ont conclu des accords avec des fabricants de batteries chinois alors même que la loi sur la réduction de l’inflation était signée, car les alternatives sont rares. En 2021, la part des États-Unis dans la capacité de production mondiale de batteries pour VE ne représentait que 7 %. Cette part n’augmentera pas rapidement : 70 % des capacités de production de batteries annoncées jusqu’en 2030 se trouvent en Chine. La répartition géographique de l’extraction minière ne devrait pas non plus changer beaucoup, compte tenu des projets en cours. Les fabricants de batteries américains et européens resteront dépendants de la RDC pour le cobalt – et de ses raffineurs chinois – jusqu’à ce qu’il existe d’autres sources de production.

De Salmon River à Iron Creek

Une source potentielle est l’Australie, qui abrite les deuxièmes plus grandes réserves du monde mais seulement 3 % de la production. L’Indonésie devrait également augmenter sa production de cobalt, après avoir réussi à extraire et à fondre du nickel (bien que cela dépende fortement des investissements chinois). Mais une perspective plus intrigante est celle des États-Unis eux-mêmes, qui n’ont extrait que 700 tonnes de cobalt en 2021, soit 0,4 % de la production mondiale. Cela devrait changer avec la réouverture des mines fermées de la ceinture de cobalt de l’Idaho, dont certaines remontent aux années 1870.

Le 1er octobre, la première mine de cobalt primaire des États-Unis est entrée en production. Située dans les montagnes accidentées de Salmon River, non loin de la ville de Cobalt elle-même, « Idaho Cobalt Operations » devrait produire près de 17 000 tonnes de cobalt sur une durée de vie de huit ans. Propriété de Jervois Global, une entreprise minière australienne, elle expédiera du concentré de cobalt vers une raffinerie au Brésil, puis vers la Finlande pour un traitement ultérieur. C’est exactement le type de « délocalisation vers l’étranger » que l’alliance de Biden est censée permettre. « Le projet marque un changement sismique dans la politique intérieure américaine, l’accent étant mis sur la sécurisation d’une chaîne d’approvisionnement en métaux pour batteries sur le territoire national, en réponse aux efforts de la Chine pour monopoliser le marché », note SP Angel, un courtier minier.

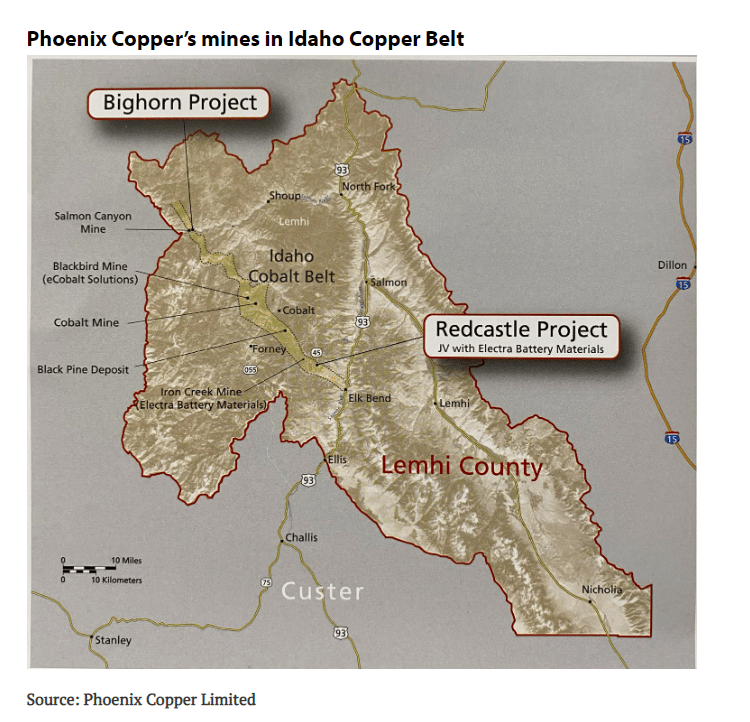

Un peu plus loin, une société basée à Londres possède deux blocs de cobalt qu’elle espère exploiter d’ici deux ans (voir graphique au verso). Phoenix Copper, qui est cotée sur l’AIM, estime que les blocs contiennent 7 500 tonnes de cobalt, soit une valeur d’environ 375 millions de dollars US aux prix actuels. Selon le président Marcus Edward-Jones, il est possible que les permis d’exploitation minière soient accélérés, étant donné que la politique industrielle américaine va dans le même sens. « Les nouvelles politiques du gouvernement sur les matières premières essentielles ont déjà un impact sur le sentiment », explique-t-il. « Les militants anti-mines réalisent maintenant qu’il n’y a pas d’électrification sans exploitation minière. Et c’est mieux si cela peut être fait de manière responsable aux États-Unis et fournir des emplois dans le pays. »

A lire également :

Les métaux rares et les errements de l’écologie. Entretien avec Guillaume Pitron

L’un des blocs de cobalt de Phoenix se heurte à la mine d’Iron Creek, propriété de la société canadienne Electra Battery Materials, avec laquelle Phoenix a créé une coentreprise. Electra est en train de créer un « parc de matériaux pour batteries » à quelques kilomètres de la frontière, où elle possède la seule fonderie de cobalt autorisée en Amérique du Nord. Elle commencera à produire du sulfate de cobalt en décembre, avec une capacité annuelle de 5 000 tonnes de cobalt de haute qualité, dont une partie provient de batteries recyclées. L’installation est conçue pour fournir des matières premières à plus de 1,5 million de véhicules électriques par an. Lorsque les mines de Phoenix seront mises en service, elles achemineront par camion le minerai de cobalt vers l’unité de traitement d’Electra.

Les mines de Phoenix Copper dans la ceinture de cuivre de l’Idaho.

La Chine fait partie de la solution

L’Idaho ne résoudra pas l’énigme des métaux stratégiques de l’Amérique. Les volumes de cobalt et d’autres métaux stratégiques qui seront extraits et traités seront faibles, du moins pour les prochaines années. Mais à terme, rien n’empêche les États-Unis et leurs partenaires de créer une chaîne d’approvisionnement alternative moins dépendante de la Chine, même si cela nécessite la mise en place de chaînes d’approvisionnement plus propres en RDC. Mais il est impossible d’éliminer complètement la Chine, estime Henry Sanderson, auteur de Volt Rush : The Winners and Losers in the Race to Go Green. « Sans la Chine », prévient-il, « nous ne pouvons pas nous diriger vers un avenir vert, alimenté par des batteries ».